栏目索引

相关内容

报告下载:添加199IT官方微信【i199it】,回复关键词【2019中国私人财富报告】即可

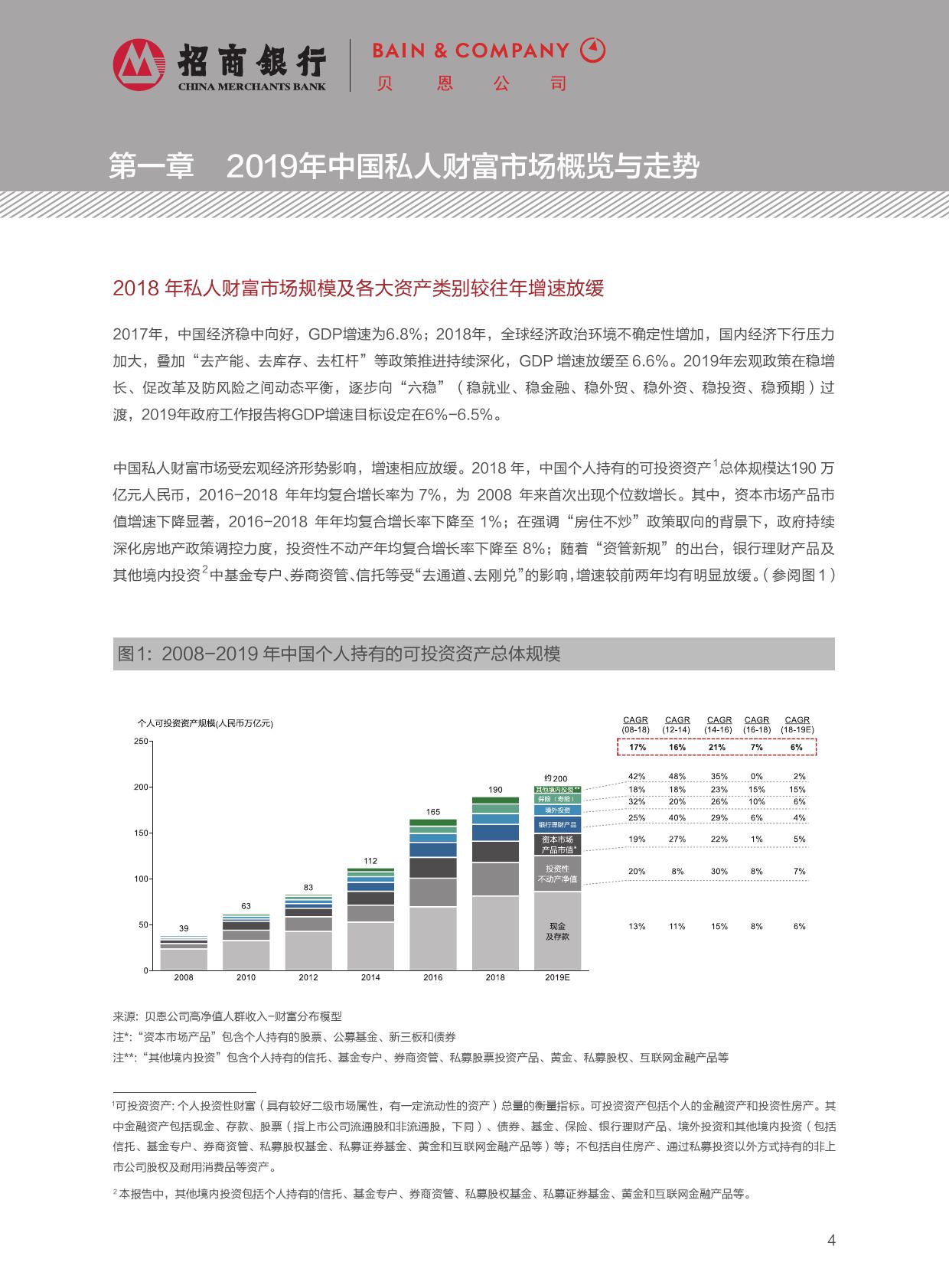

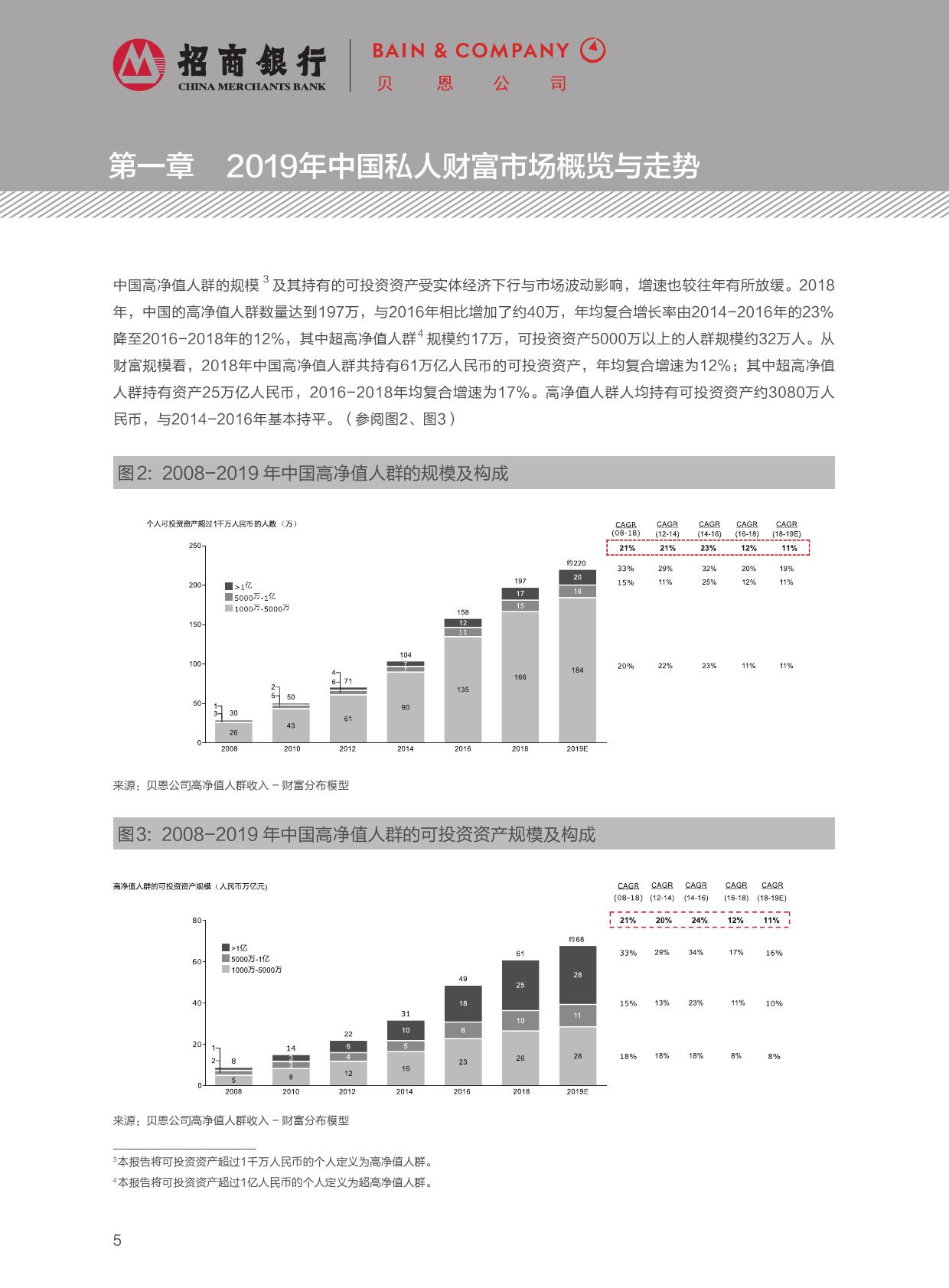

报告指出,2018年中国个人可投资资产1000万人民币以上的高净值人群规模达到197万人,全国个人持有的可投资资产总体规模达到190万亿人民币,中国私人财富市场增速较往年放缓,但仍具增长潜力,预计到2019年底将突破200万亿大关。

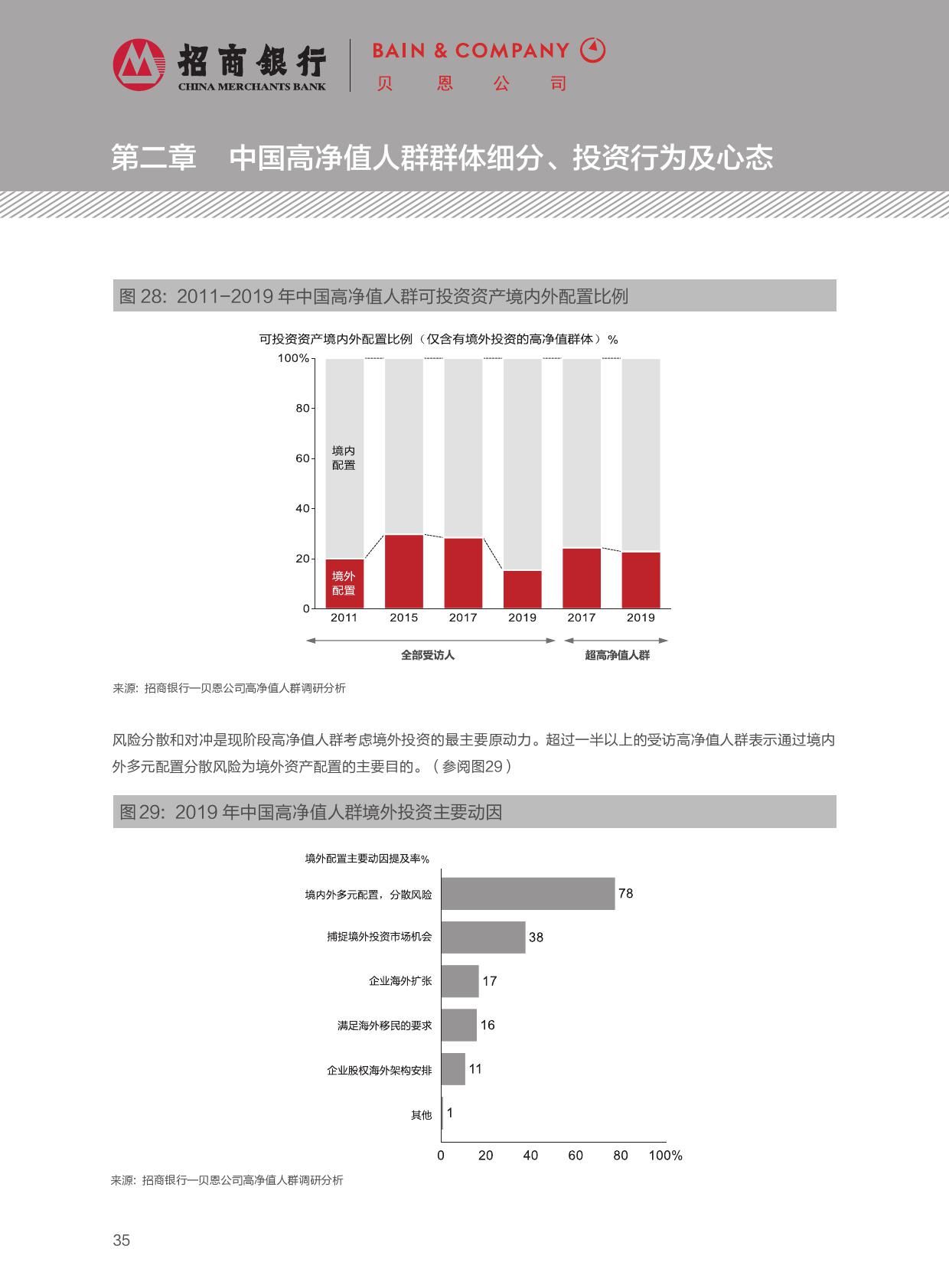

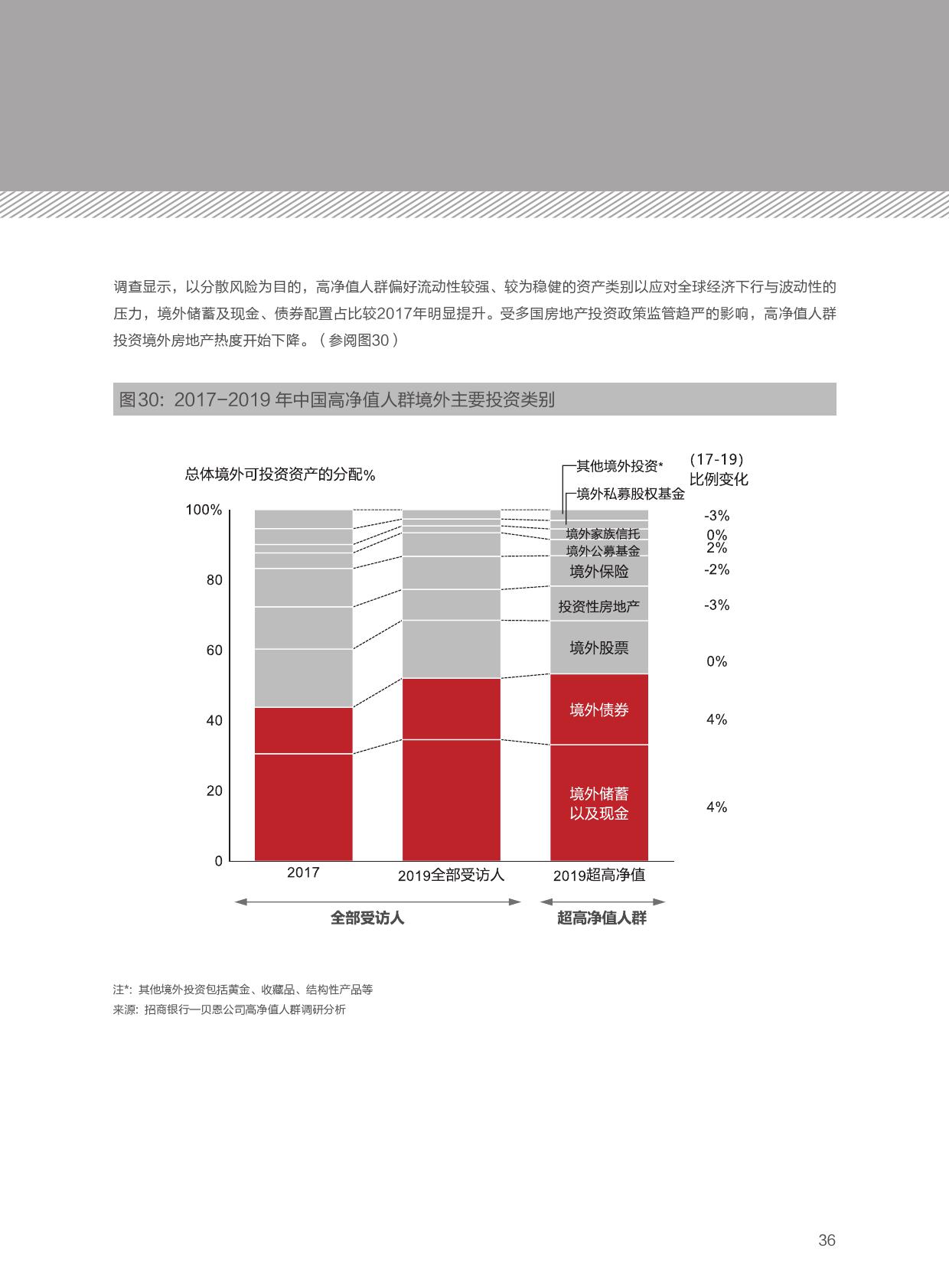

报告还显示,在新经济、新动能的推动下,企业中、高级管理层与专业人士为代表的新富群体涌现,已成为高净值人群的中坚力量;经历资本市场洗礼,高净值人群的投资行为和心态发生明显转变,对于财富管理机构的专业能力要求更高,财富传承从观望进入普及深化阶段,并注重财富的长期积累;同时随着国内多层次资本市场开放程度提升,高净值人群资产配置看好“中国机会”,分散风险为现阶段高净值人群考虑境外配置的最主要原因。

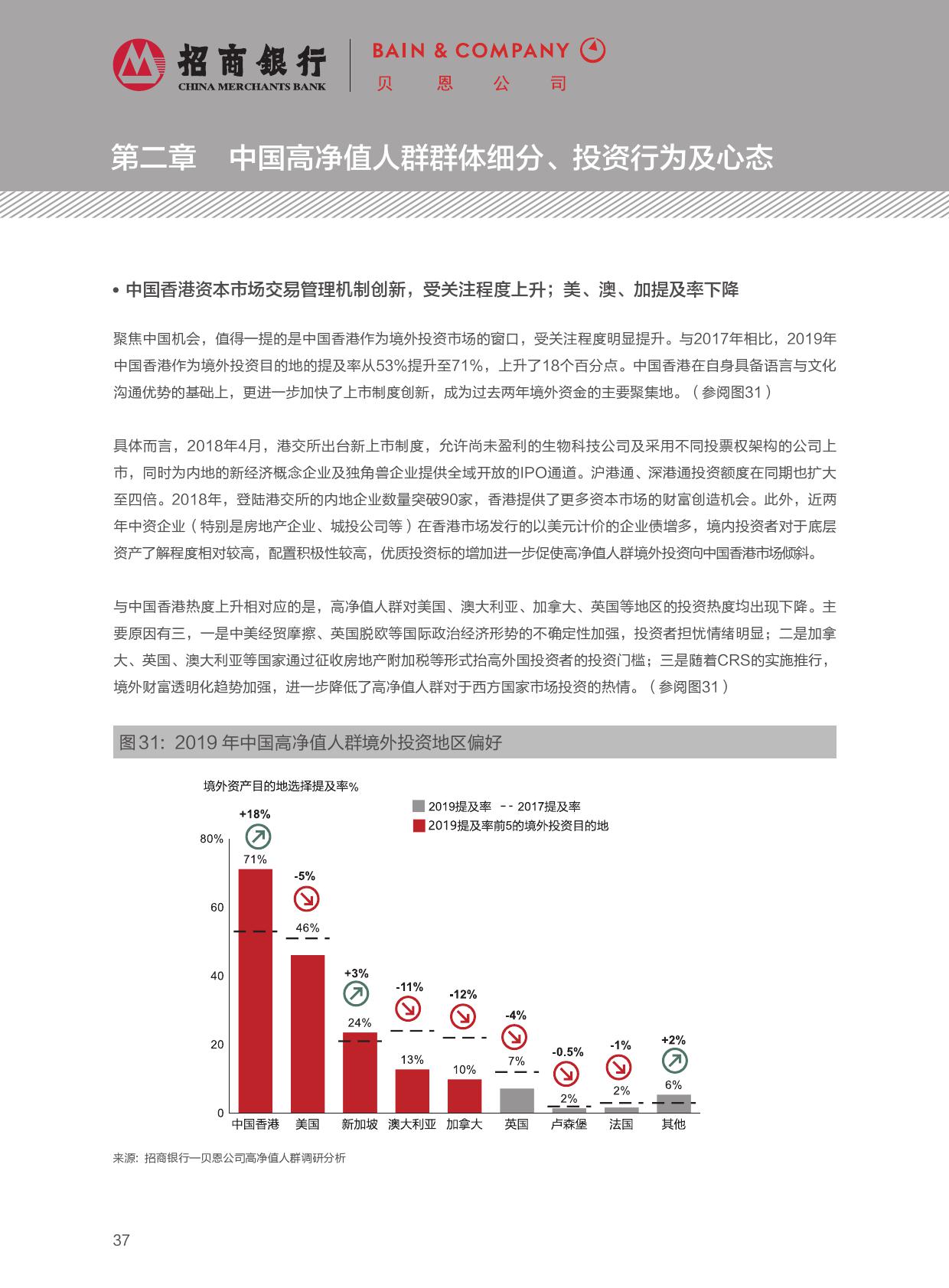

在私人银行业竞争态势方面,报告指出,境内财富管理服务上,高净值人群逐渐回归银行财富管理渠道,已构建专业能力的头部机构或将迎来发展机遇。境外财富管理服务上,中资银行境外竞争优势继续提升,境内外一体化服务体系成为吸引高净值客户的关键因素。

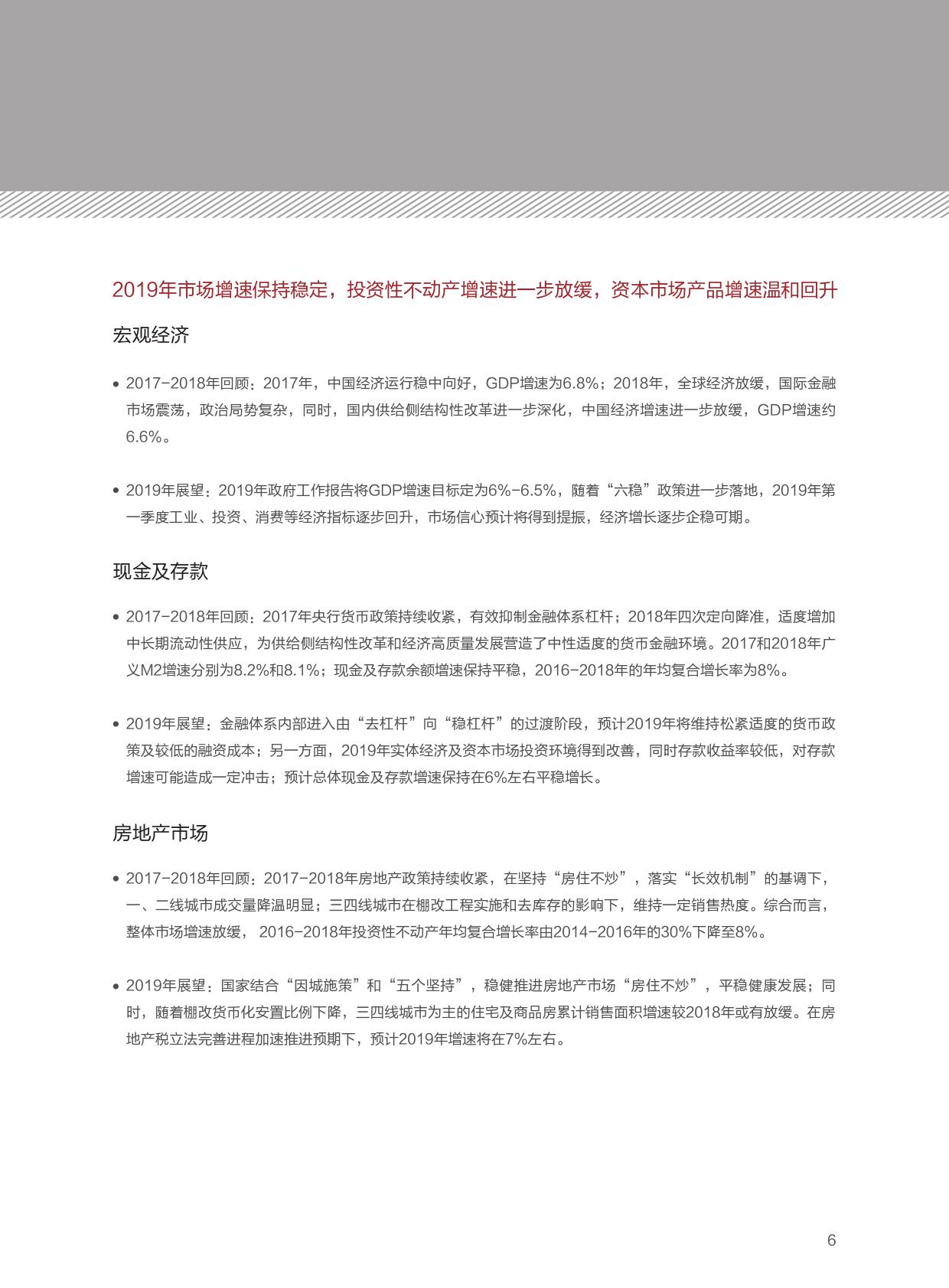

核心数据与观点 中国高净值人群规模近200万,23个省市人群突破2万人报告指出,在全球经济政治环境不确定性增加、国内宏观经济下行压力持续、供给侧改革不断深化的背景下,中国私人财富市场规模和高净值人群数量增速较过去放缓。2018年,中国个人持有的可投资资产总体规模达190万亿元,2016-2018年均复合增长率为7%。2018年末,中国的高净值人群数量达到197万人,与2016年相比增加了约40万人,其中超高净值人群规模约17万人,可投资资产5000万以上人群规模约32万人。从财富规模看,2018年中国高净值人群共持有61万亿人民币的可投资资产,年均复合增速为12%。高净值人群人均持有可投资资产约3080万人民币,与2014-2016年基本持平。

综合各项宏观因素,报告预计2019年中国私人财富市场将继续保持平稳增长,全国个人可投资资产总体规模将达到约200万亿元,同比增长6%;中国高净值人群将达到220万人左右,同比增长11%;高净值人群持有财富总量将达68万亿元,同比增长11%,较2018年稍有放缓。

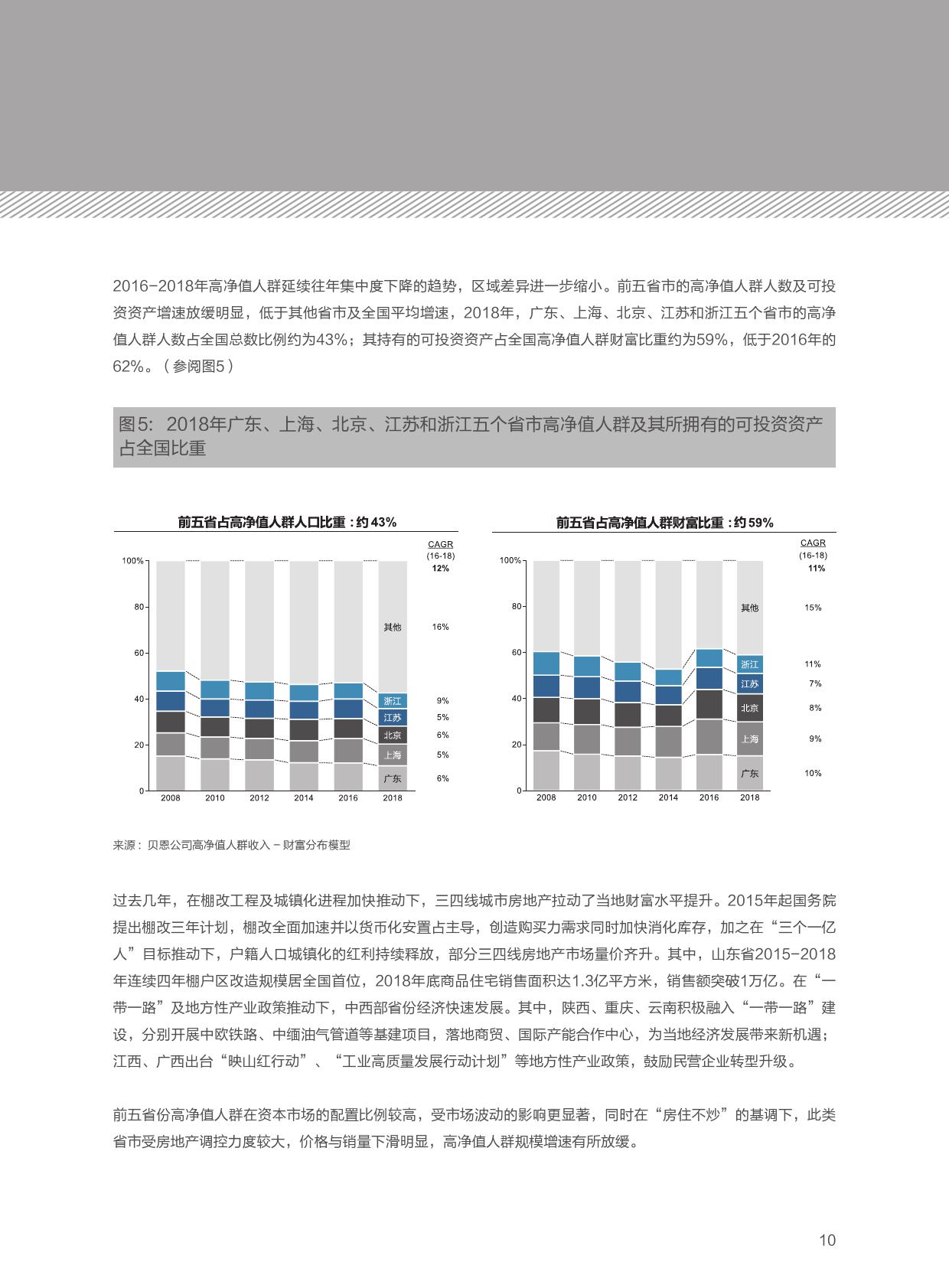

截至2018年末,全国有23个省市的高净值人数已经超过2万人,其中山东高净值人数首次突破10万人,迈入广东、上海、北京、江苏、浙江五省市所在的第一梯队;另有5省的高净值人群数量超过5万人,分别为四川、湖北、福建、辽宁和天津。

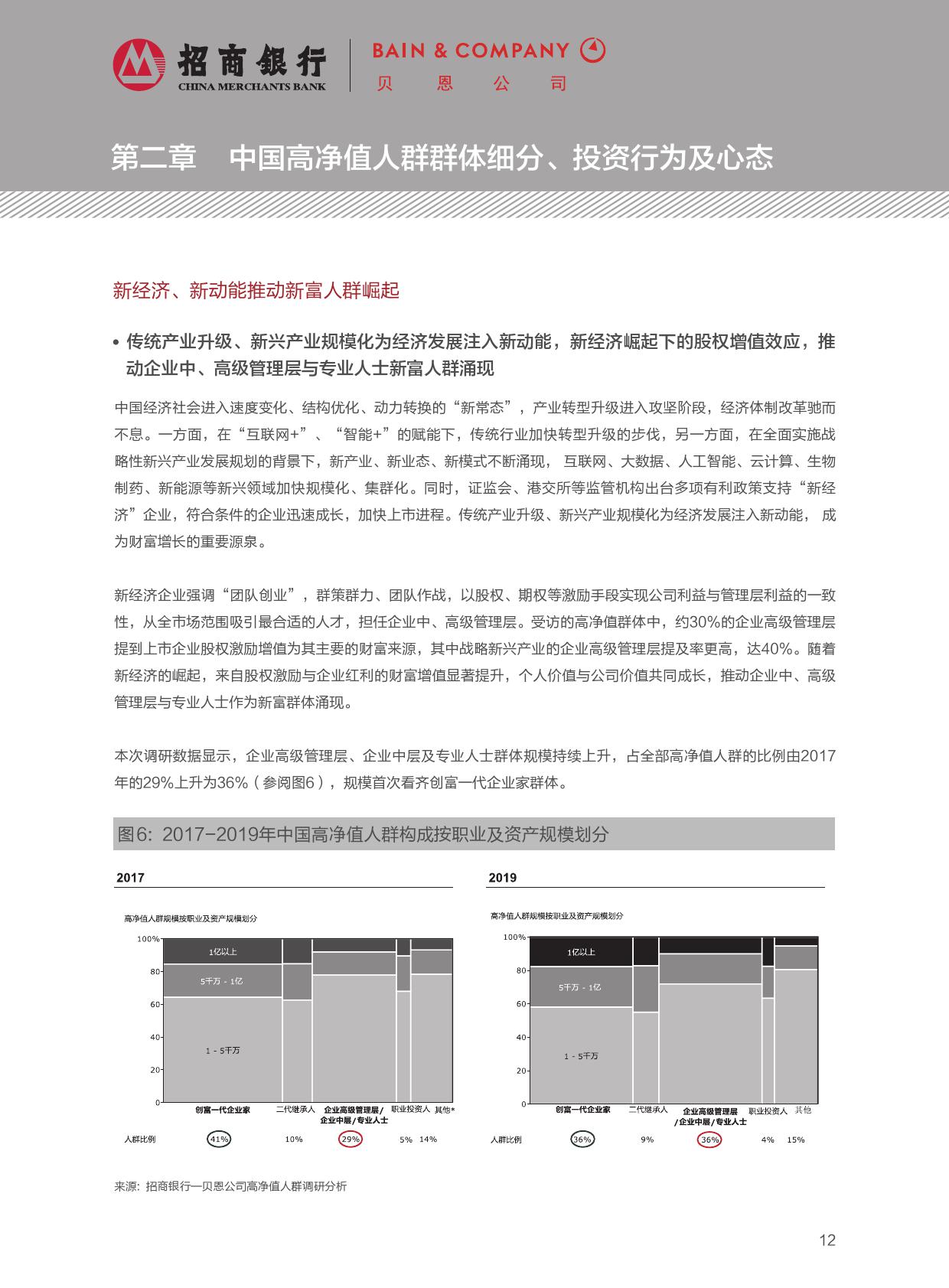

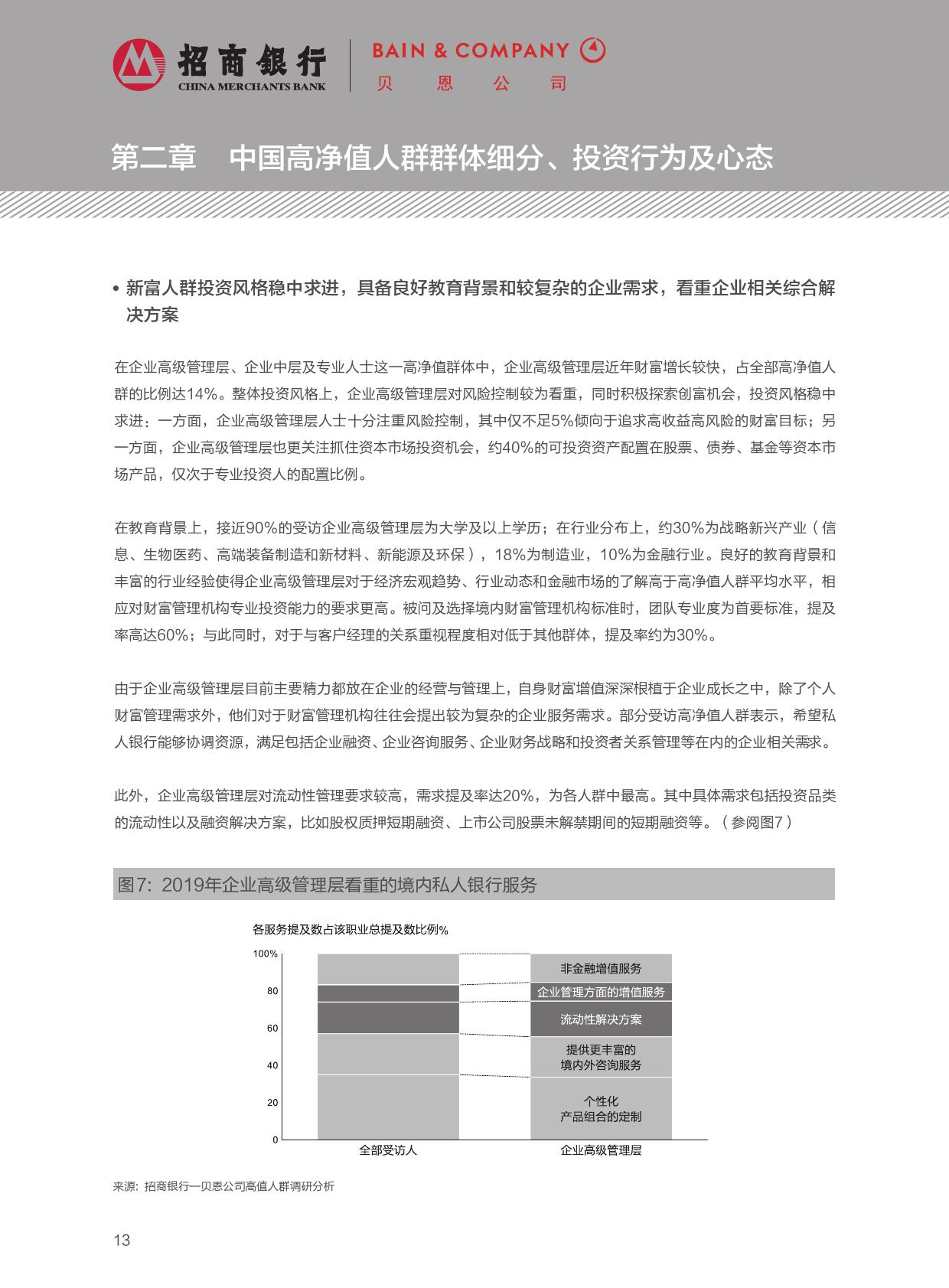

新经济,新动能推动新富人群崛起传统产业升级、新兴产业扩张不断为中国经济发展注入新动能:一方面,“互联网+”、“智能+”的赋能下,传统行业加快转型升级的步伐;另一方面,在全面实施战略性新兴产业发展规划的背景下,互联网、大数据、云计算、生物制药、新能源等新兴领域加快规模化、集群化。新经济崛起下的股权增值效应,使得企业中、高级管理层和专业人群为代表的新富群体涌现,其占全部高净值人群比例由2017年的29%上升为36%。企业高级管理层群体整体投资风格稳中求进,看重风险控制,同时积极探索创富机会。他们往往具备良好教育背景,对资本市场和行业具有更深洞见,因而对专业性要求更高;同时具有更复杂的企业相关需求,对流动性管理的要求较高。

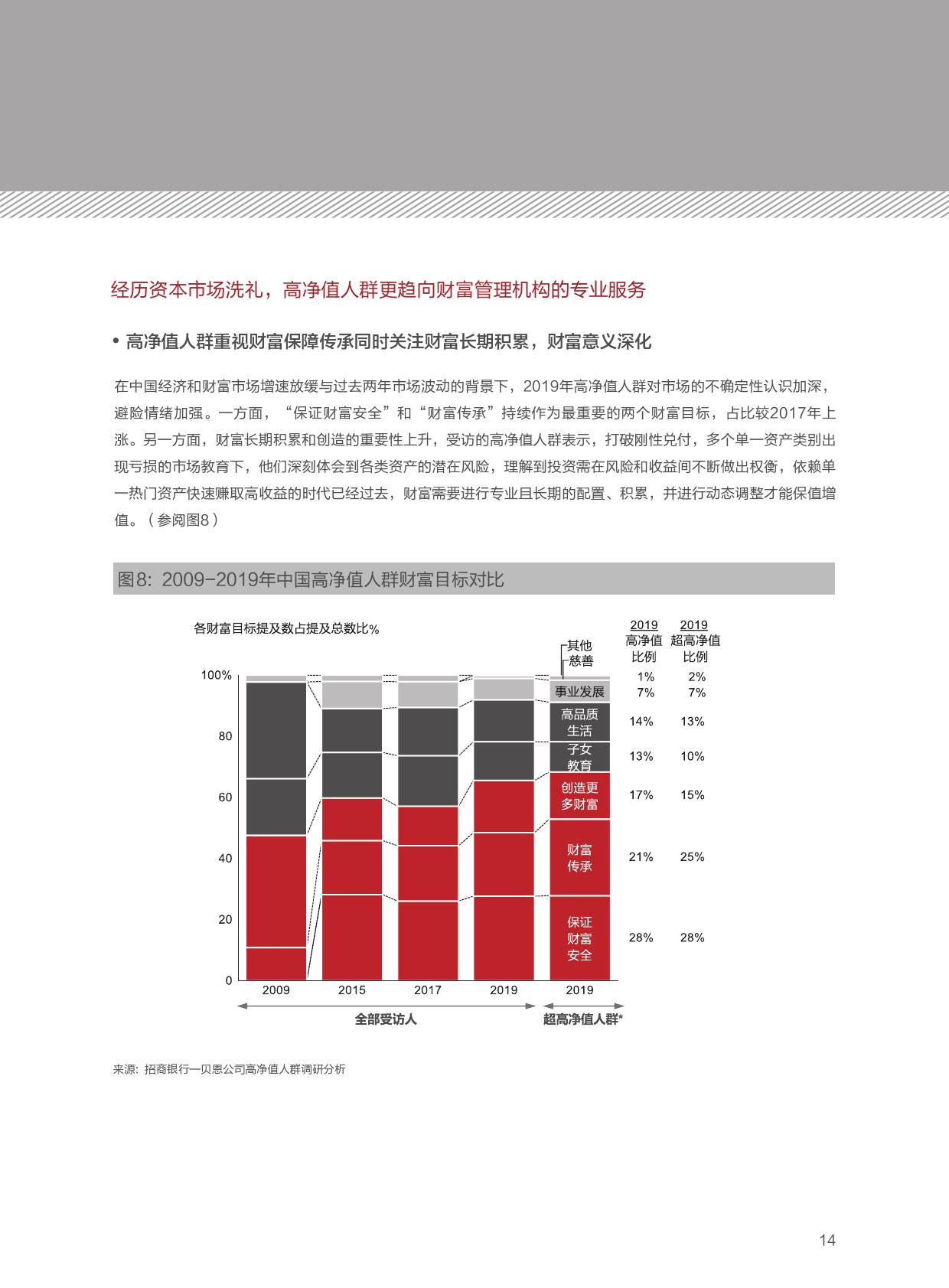

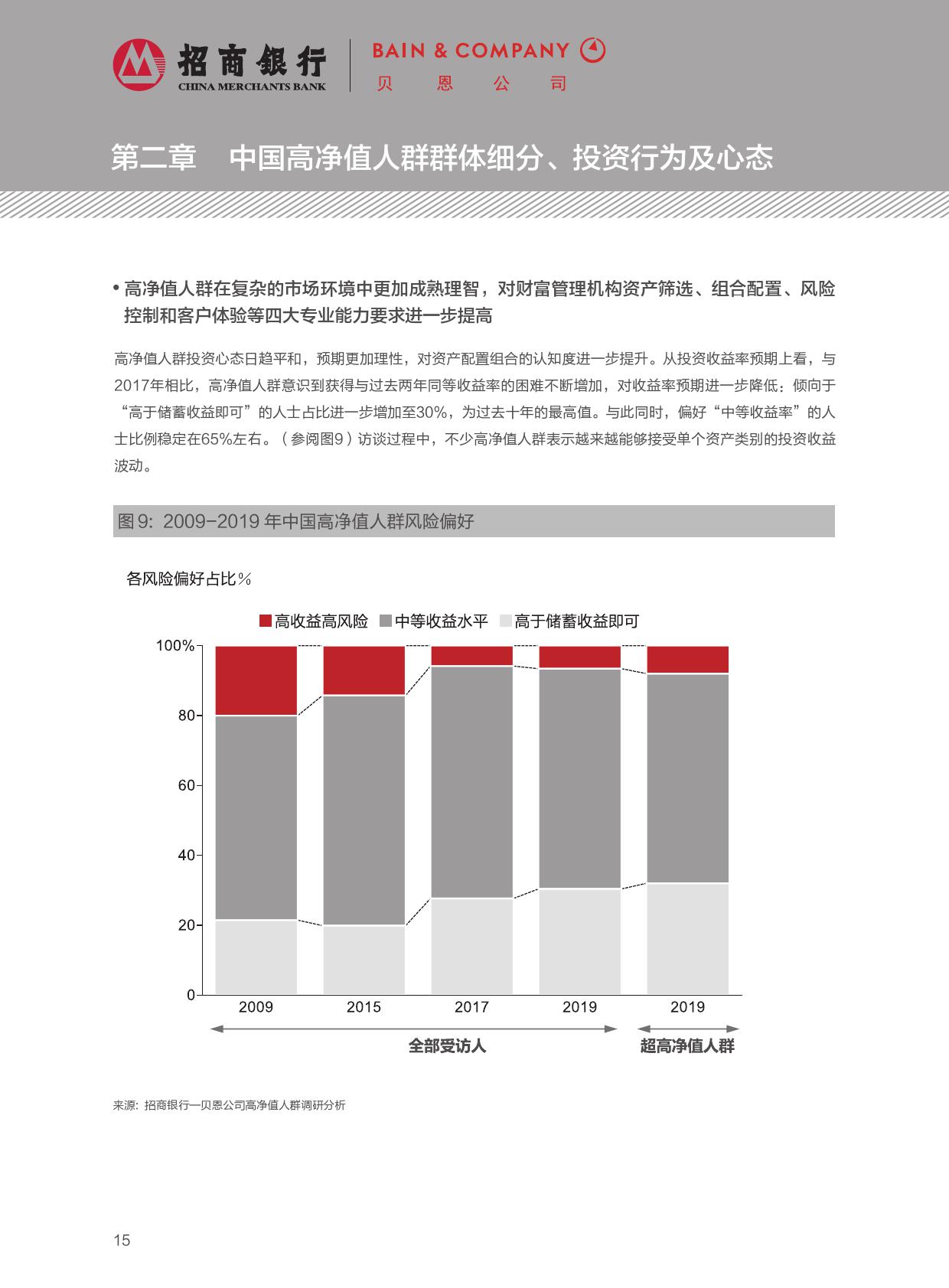

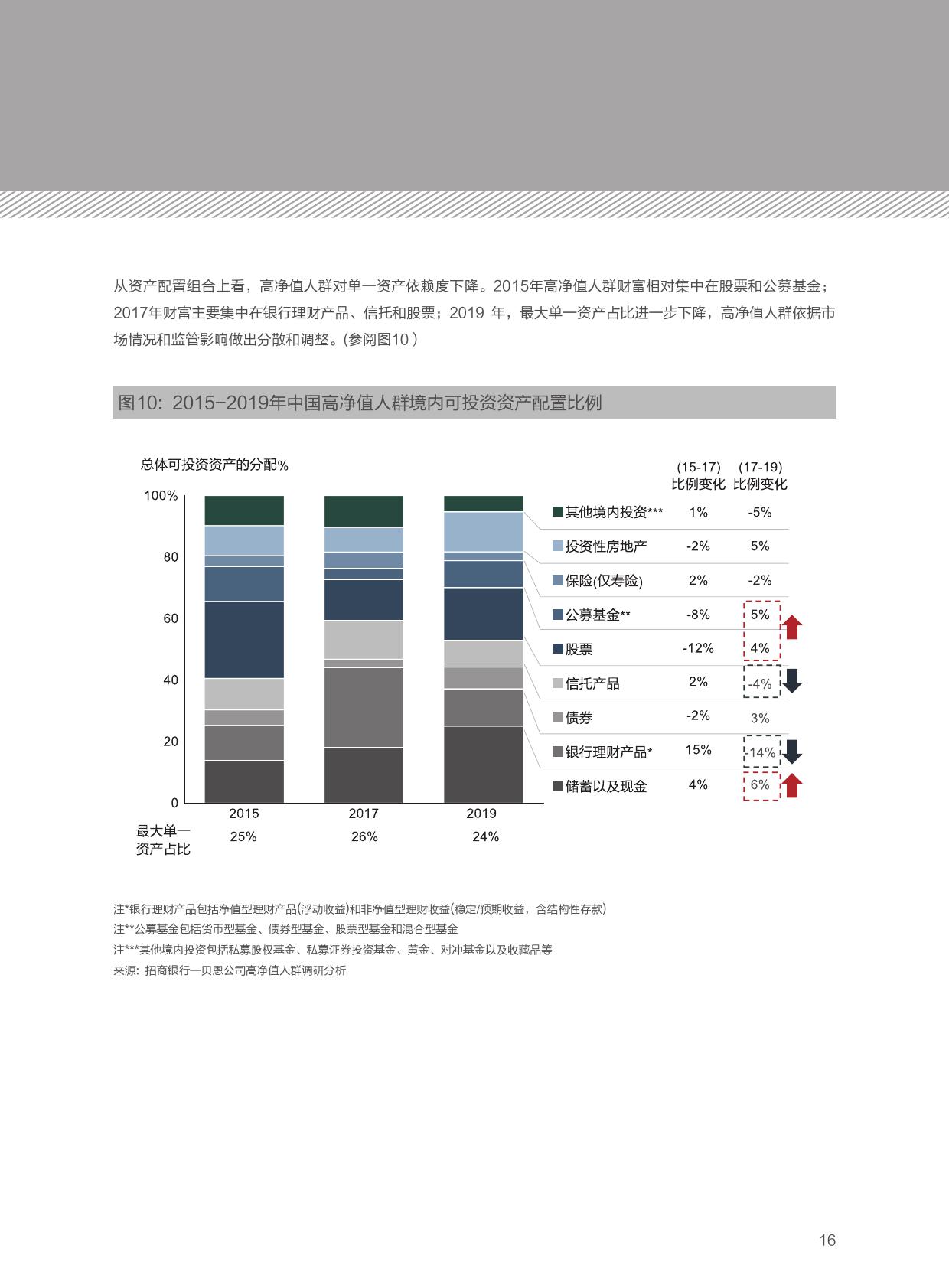

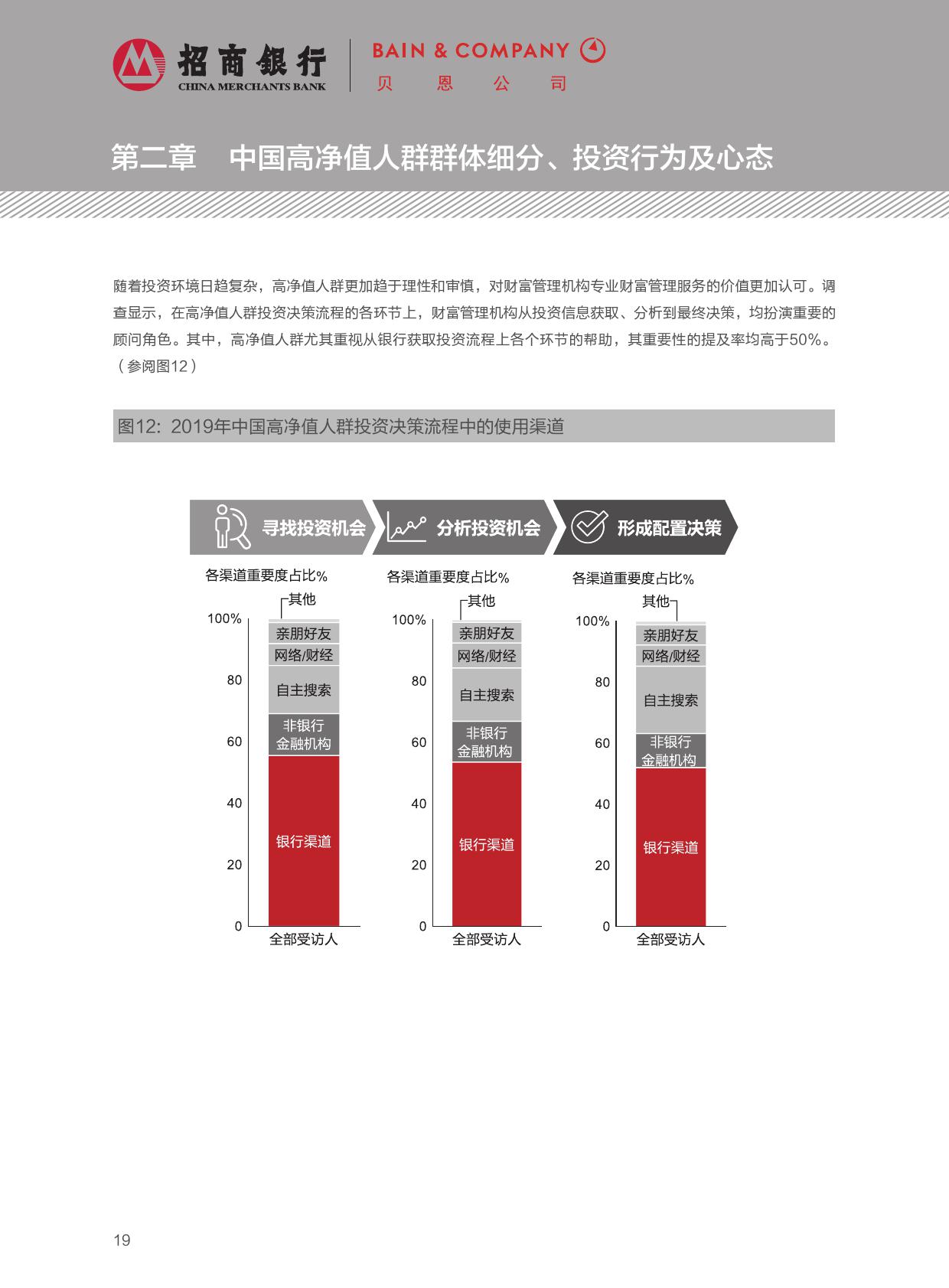

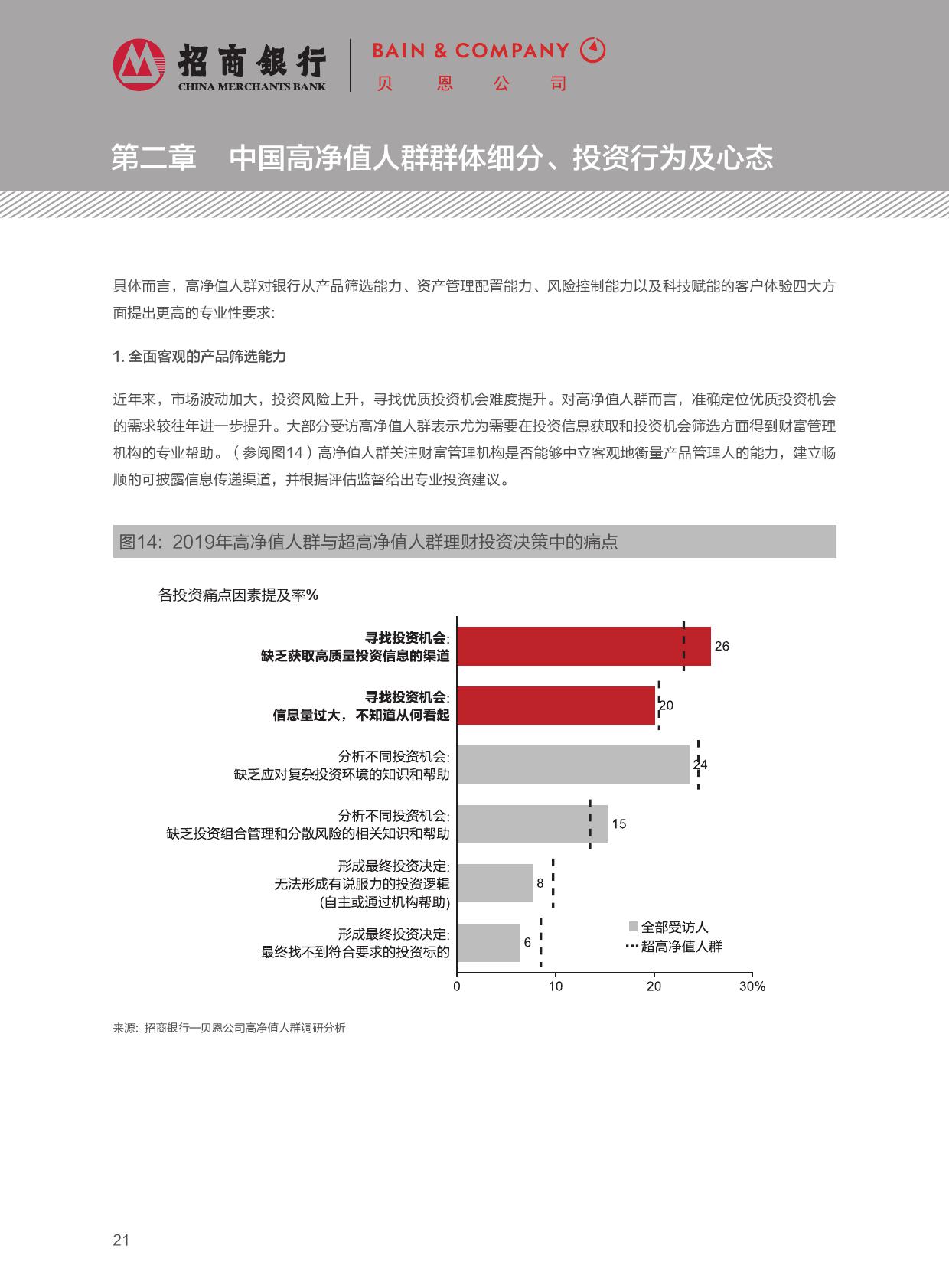

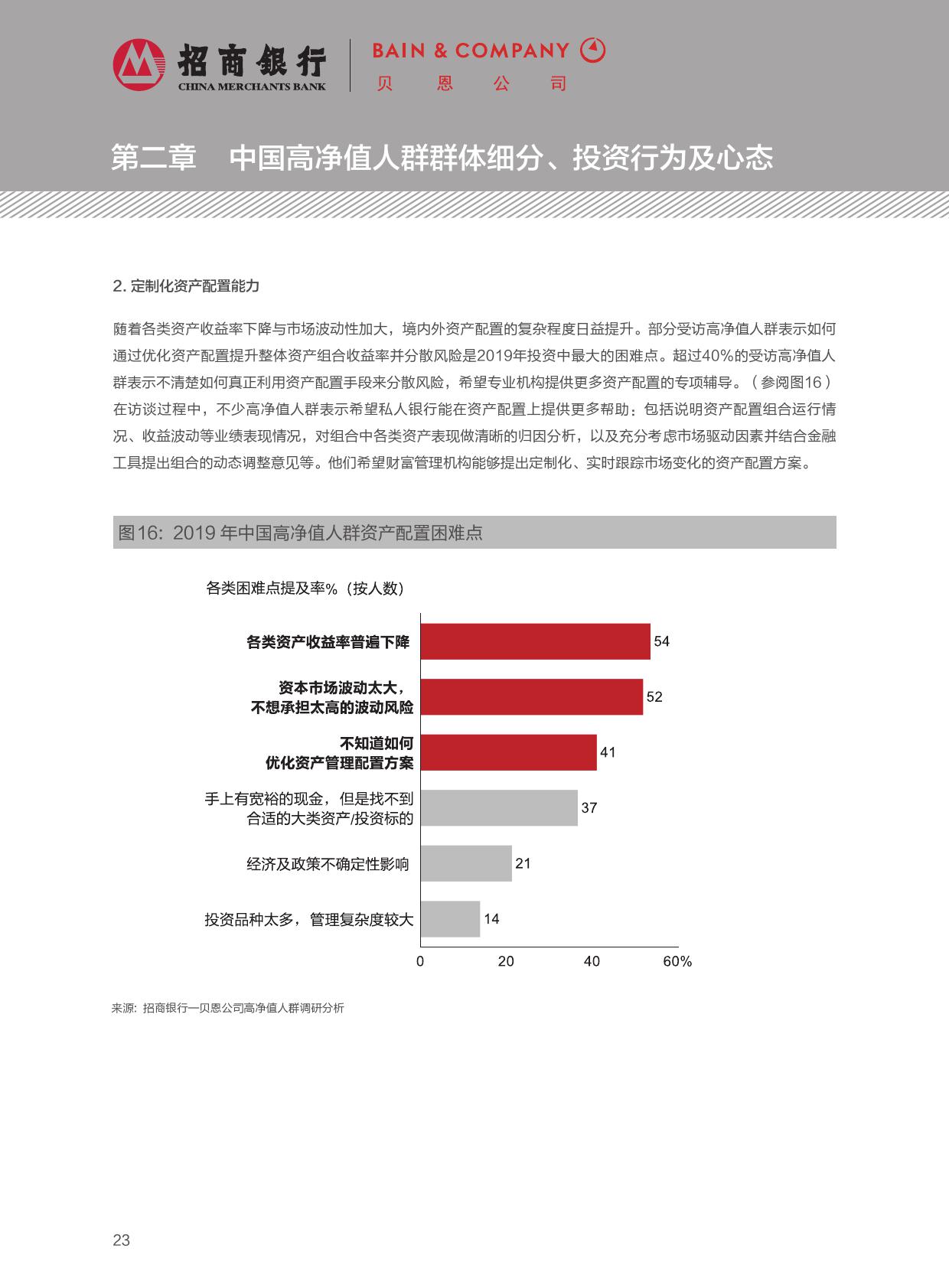

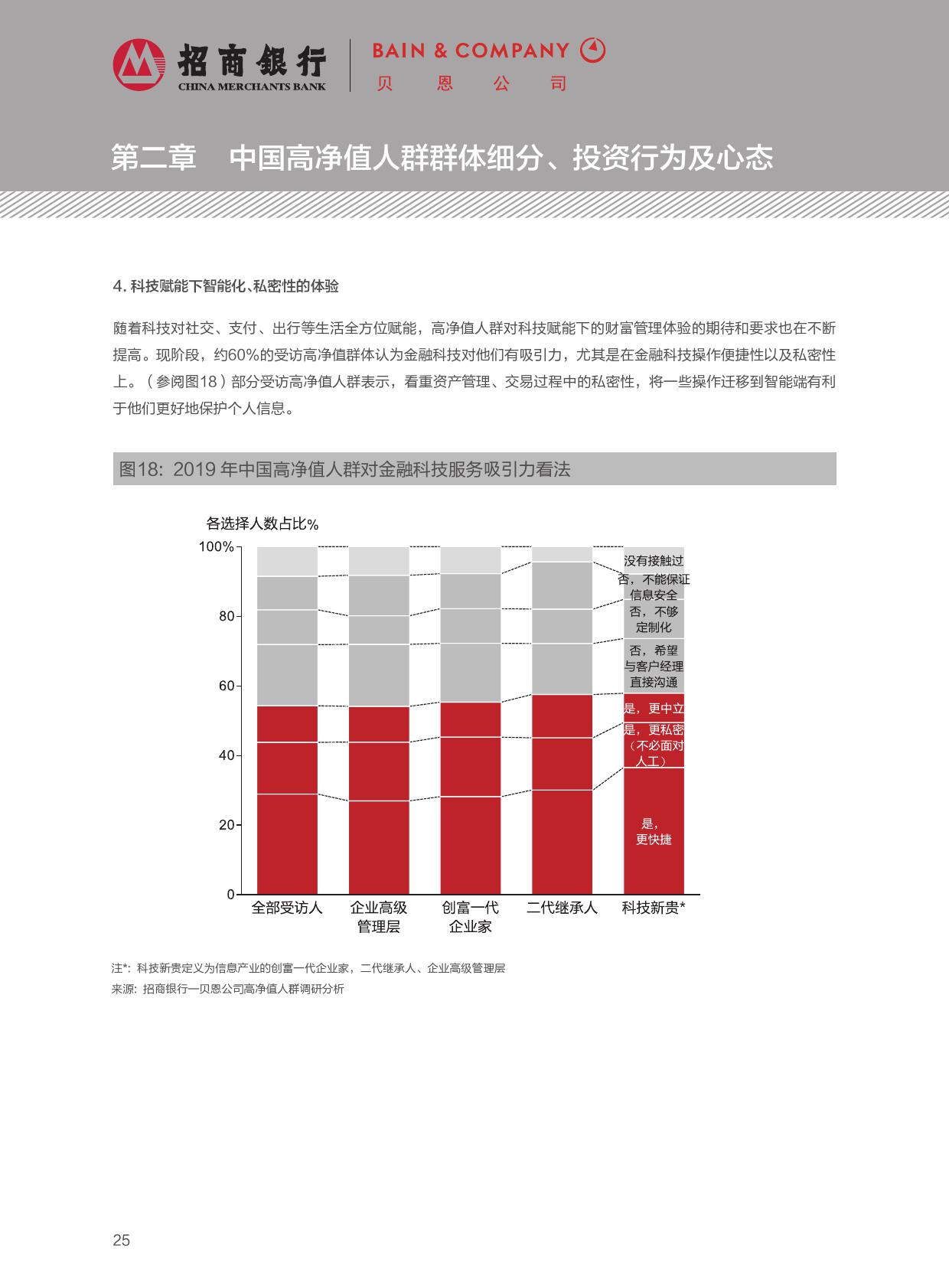

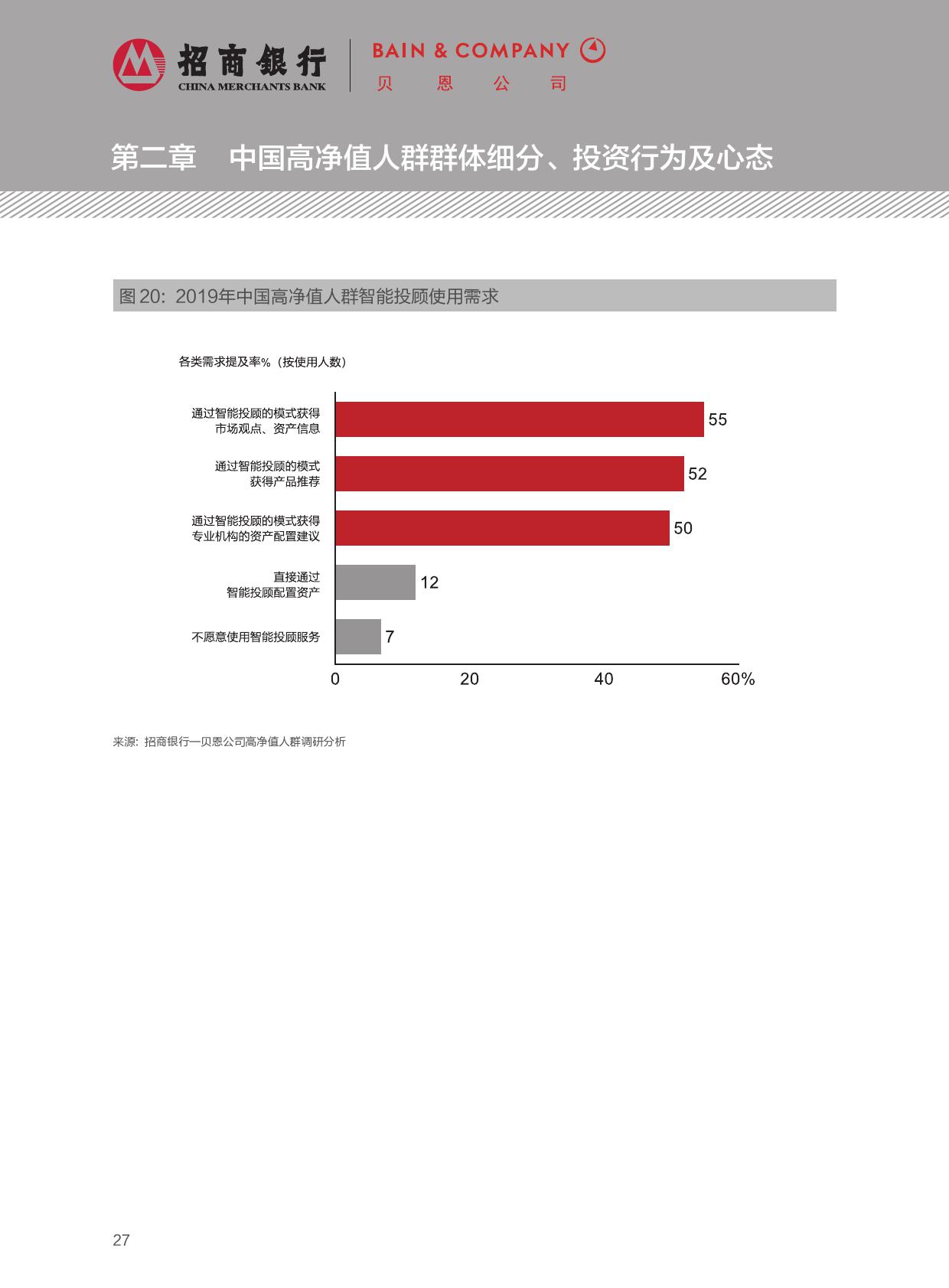

经历资本市场洗礼,高净值人群更趋向财富管理机构的专业服务在经济增长放缓、市场波动加大的背景下,高净值人群对市场风险认识加深,重视财富保障及传承同时关注财富长期积累,财富意义进一步深化。面对复杂投资环境和多元配置需求,高净值人士愈发成熟理智,他们深刻体会到依赖单一热门资产快速赚取高收益的时代已经过去,更注重考察财富管理机构的专业性,对产品筛选,资产配置,风险控制和客户体验四大专业能力要求进一步提升。

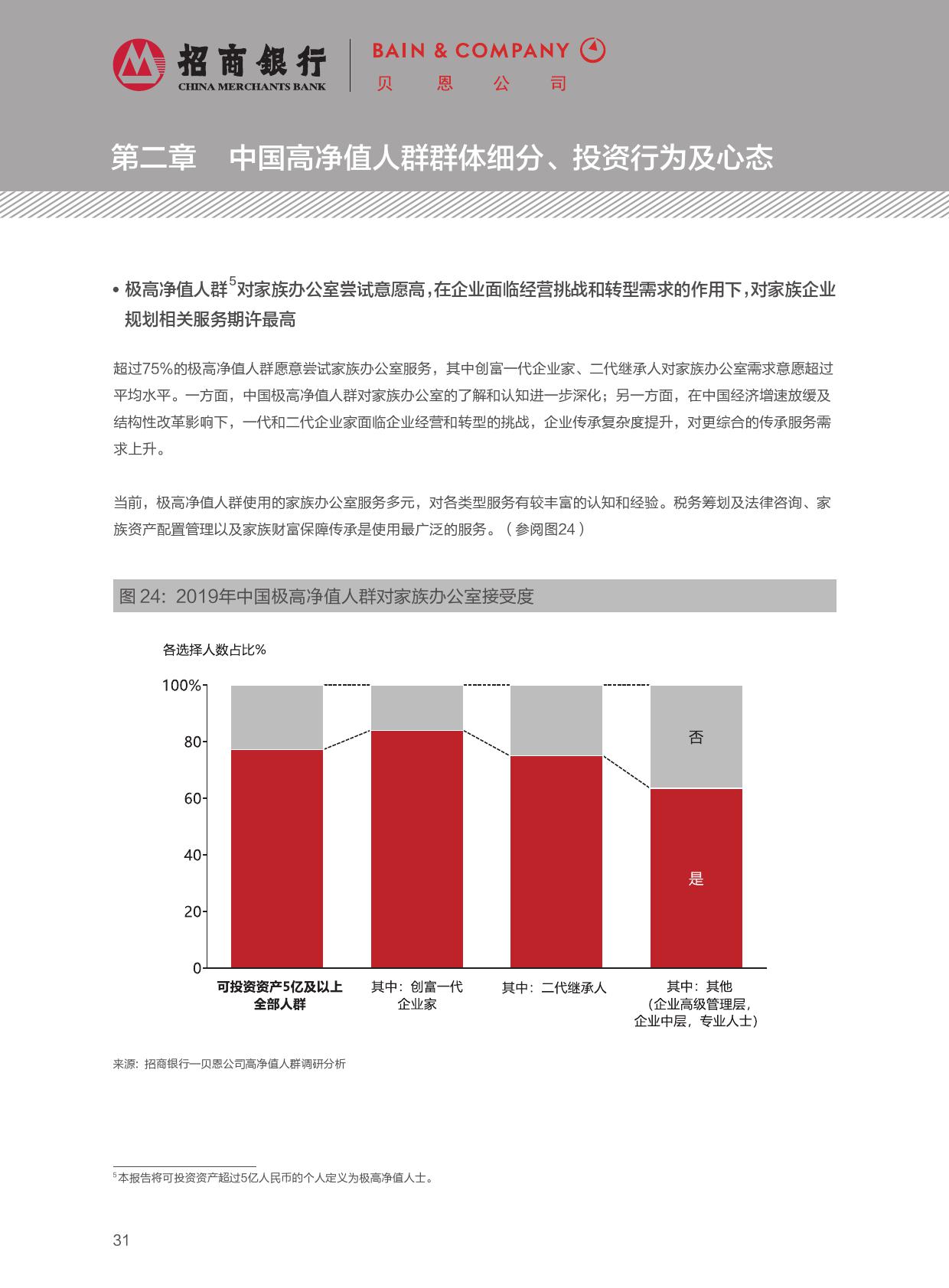

随着高净值人群的投资理念日趋成熟,机构对投资者在传承方面的教育逐步深化,财富传承的重要性和急迫性进一步凸显。2019年已经准备传承安排的超高净值客群首次超过50%。随着境内家族信托服务逐渐完善,成功案例不断增加,境内家族信托日益受到高净值人士的青睐。同时,极高净值人群对家族办公室尝试意愿高,尤其在过去两年企业经营面临挑战、转型需求的情况下,对家族企业规划相关服务期许最高。

境外投资回归“中国机会”在动荡的国际形势下,高净值人群境外配置意愿则有所降温,境外投资目标仍以分散风险需求为主。相较之下,在“一带一路”建设、国内资本市场加快开放等因素的驱动下,越来越多高净值人群的投资重心重归国内,如何抓住“中国机会”成为高净值人群的重点关注问题。

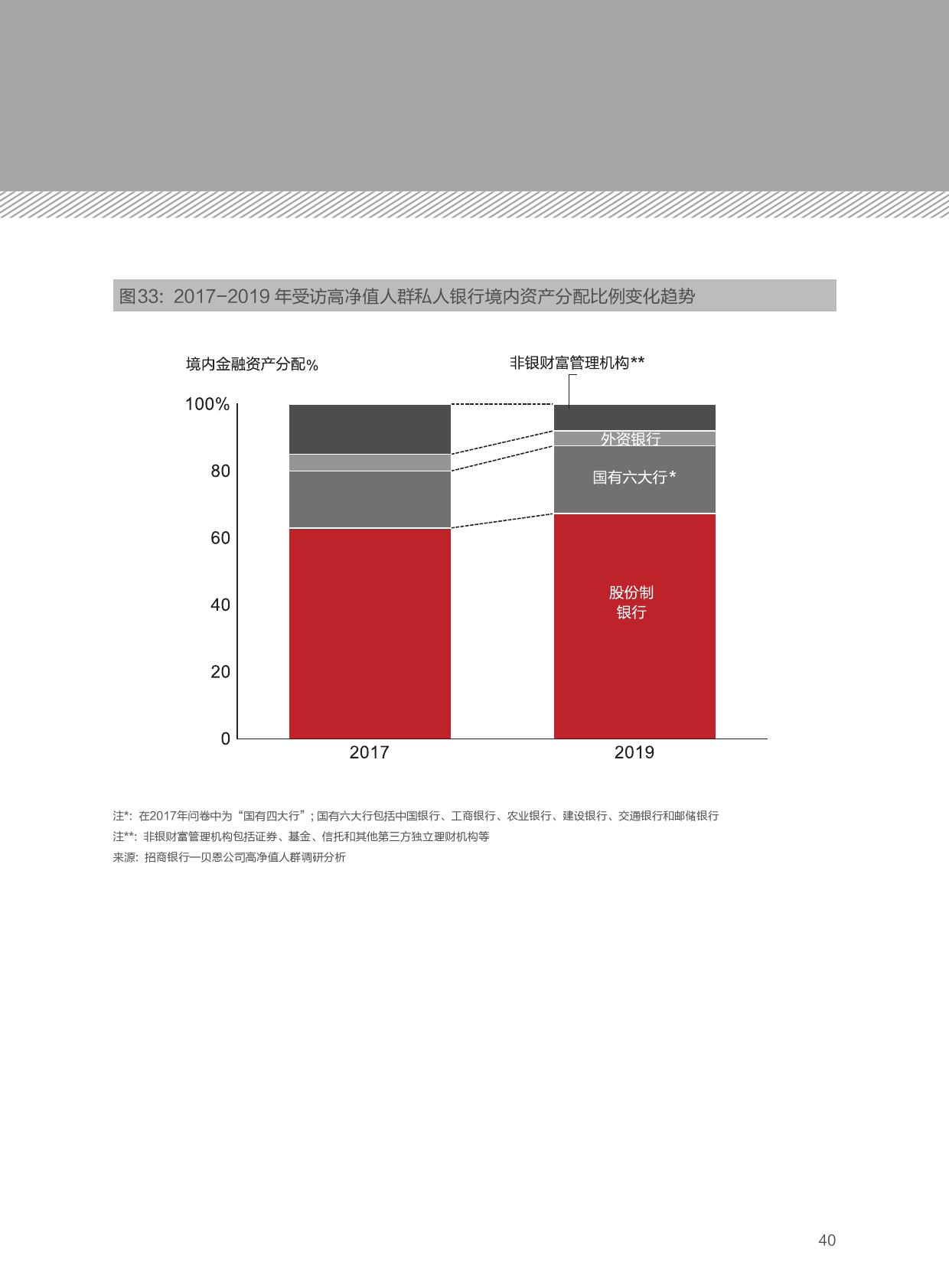

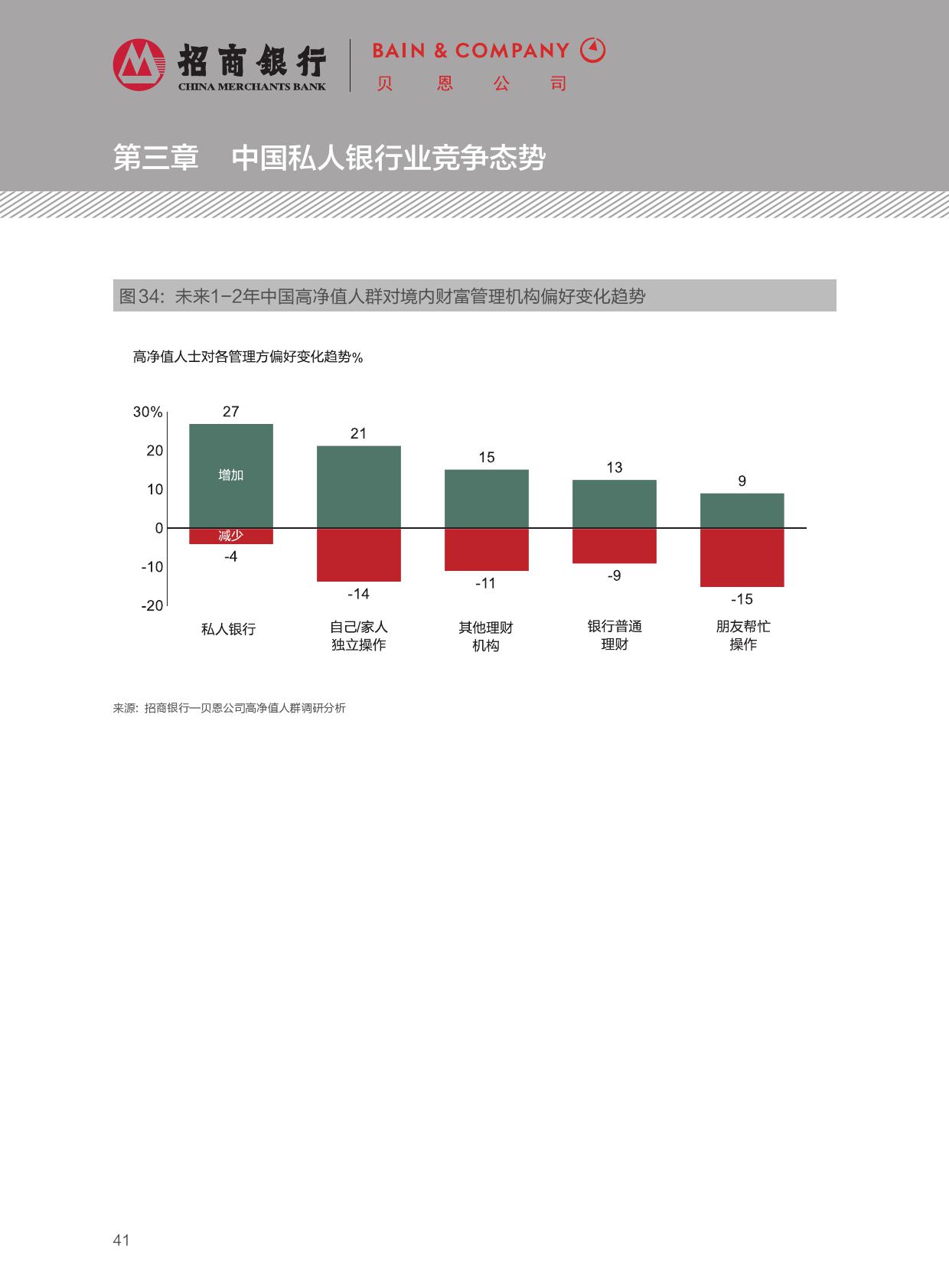

境内市场竞争态势:高净值人群回归银行财富管理渠道,头部机构迎来发展新机遇在2016-2018年,金融市场波动加大且“资管新规”深入推进,高净值人群对私人银行一贯稳健且体系化的财富管理能力优势尤为青睐,持续回归银行财富管理渠道。在各境内财富管理渠道中,高净值人群选择私人银行服务的比例显著提升,而非银财富管理机构的占比出现大幅下降。过去两年市场环境愈加复杂、风险事件频发,导致高净值人群在选择财富管理机构时会更加审慎。而对于已建立较成熟服务能力及专业体系的财富管理机构,如果能够在关键时期有效应对市场挑战,将会迎来新的发展机遇。

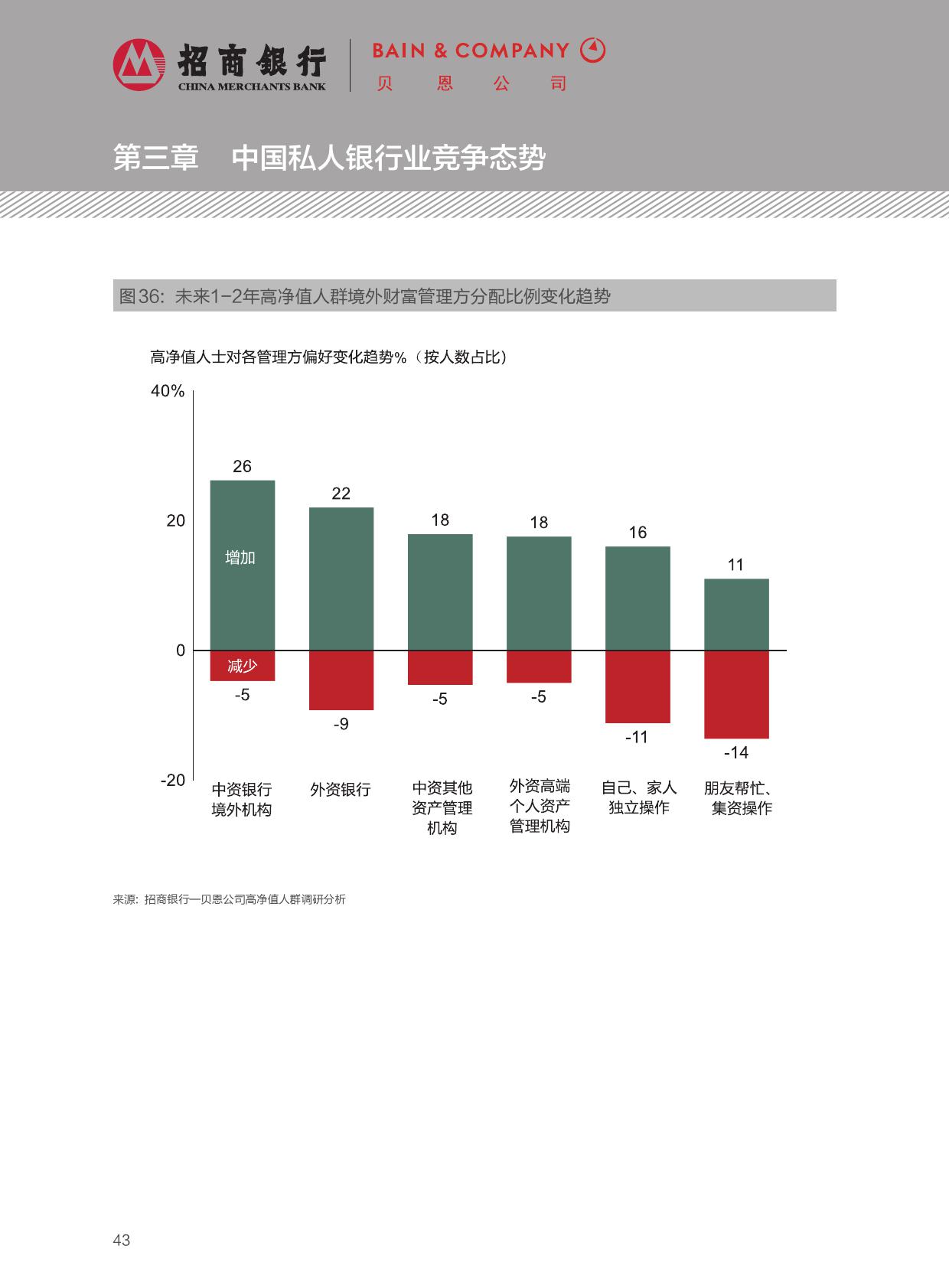

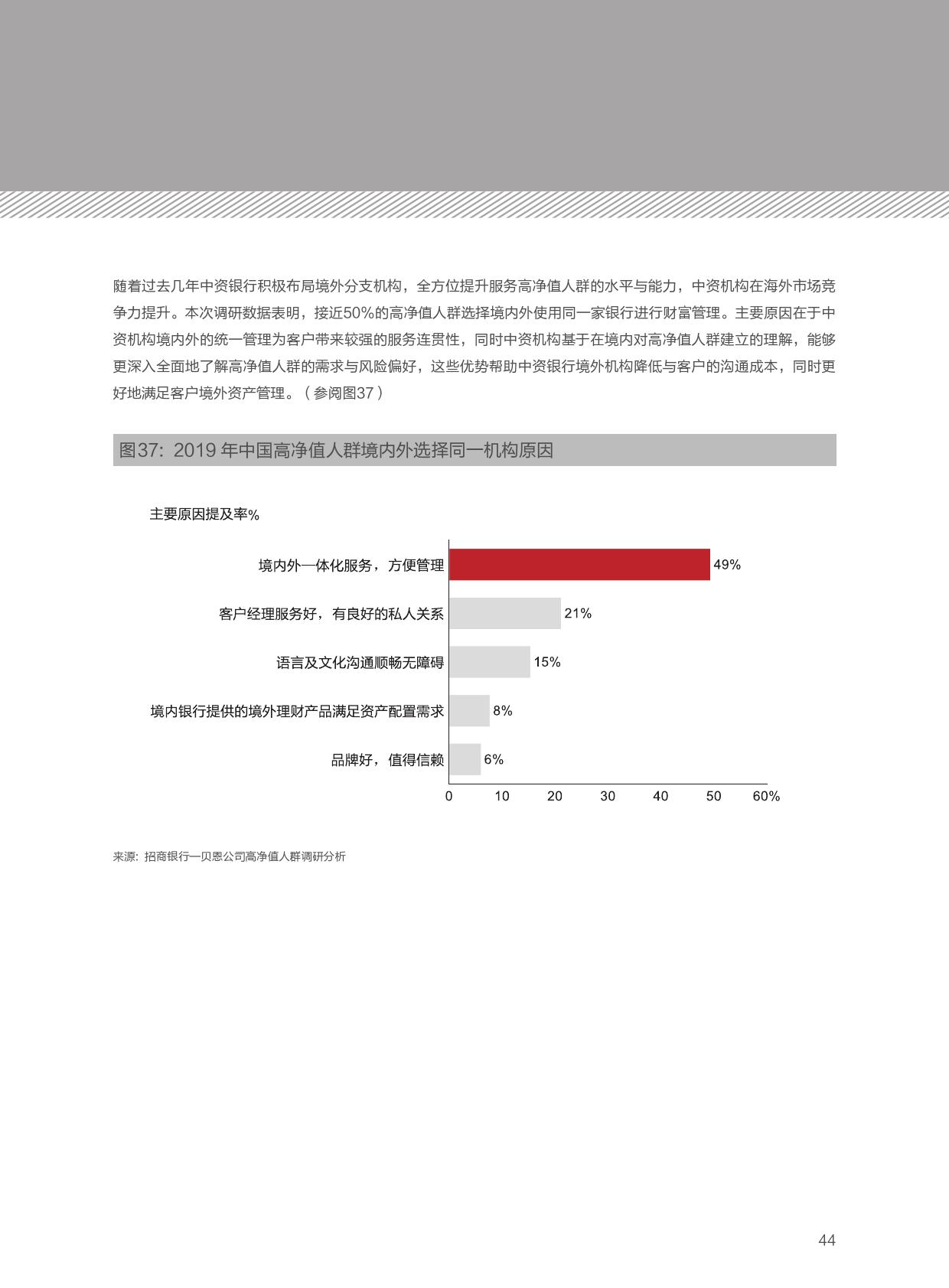

境外市场竞争态势:中资银行境外竞争优势继续提升,境内外一体化成为关键因素随着中资银行持续加大战略投入,深化境内外一体化服务体系,中资银行在高净值人群境外资产中的配置占比显著提升。本次报告数据表明,超过40%的高净值人士选择境内外使用同一家银行进行财富管理,其中一半高净值人士看重境内外同一机构带来的联动效应,包括境内境外服务、语言和文化上的连贯性,以及中资银行能更深入全面地理解客户的需求和风险偏好,因而更好地满足客户境外资产的管理需求和目标。

中国私人财富市场展望与启示 中国私人财富市场规模在过去数年的高速增长后,近年来增速明显放缓。报告认为,高净值人群结构改变、财富理念更加理性成熟、财富管理渠道回归银行等趋势下,为坚持“本源”,持续构建专业体系的头部财富管理机构带来发展机遇。市场领先的财富管理机构间的竞争仍相当激烈。报告指出,财富管理机构应紧跟自身客户群体结构及需求变化,在服务能力、服务模式及产品体系三大方面打造差异化竞争优势。服务能力上应重点关注高净值客户产品筛选、资产配置、风险控制和客户体验的四大服务需求,通过科技赋能和人才梯队建设提升专业能力;服务内容上,财富管理机构应依据现有平台资源、团队和客户特点有选择的发展纵深业务,而非盲目推出与竞争对手同质化的业务;产品体系上加速适应监管新规的产品落地,提升抗周期抗波动产品配置能力,强化产品采选能力,为客户提供更多的优质选择。

在境外财富管理服务方面,中资财富管理机构应继续深化境内外一体化管理,积极利用境内客户优势,强化境外机构竞争力。但同时,中国财富管理机构需进一步积累境外市场投资经验,加深对境外市场政策及趋势理解,积极开拓海外市场产品种类,强化海外产品采选能力,为客户提供更多优质标的选择。

报告下载:添加199IT官方微信【i199it】,回复关键词【2019中国私人财富报告】即可

更多阅读:

贝恩咨询:2015年中国私人财富报告

贝恩咨询:2017年中国商界领导力洞察报告(199it)

贝恩咨询:2017年中国商务环境调查报告(199it)

贝恩咨询:中国商界领导力洞察报告(199it)

贝恩咨询:2013年中国奢侈品市场研究

贝恩咨询:2016年中国购物者报告–系列二(199it)

贝恩咨询:2016年中国购物者报告–系列一(199it)

贝恩咨询:2015年中国购物者报告(二)

贝恩咨询:2014年中国奢侈品市场研究报告(完整版)

贝恩咨询:调查显示家庭因素成中国女性职场晋升障碍

贝恩咨询&Kantar:2014年中国购物者报告系列之一

贝恩咨询:2014年中国购物者报告(二)(199it)

中国人民银行:2018年Q1中国货币政策执行报告(199it)

BCG&建设银行:中国私人银行2019(199it)

Savills:2019中国住宅报告(199it)