进入2018年下半年,中国车市凸显疲软,多数车企犹豫、徘徊,少数抱有侥幸心理,认为危机很快会过去。2019年一季度车市延续疲软走势,并历经过山车式走势,更具行业参考价值的3月下滑8.59%,使得渠道短暂清库之后,重回库存增多阶段。再加人口增长减少、城市限购隐患、城市拥堵恶化等,2019-2023年中国车市将持续萎靡状态,中国品牌将遭遇重大挑战,结束SUV红利后,快速陷入“至暗时刻”。

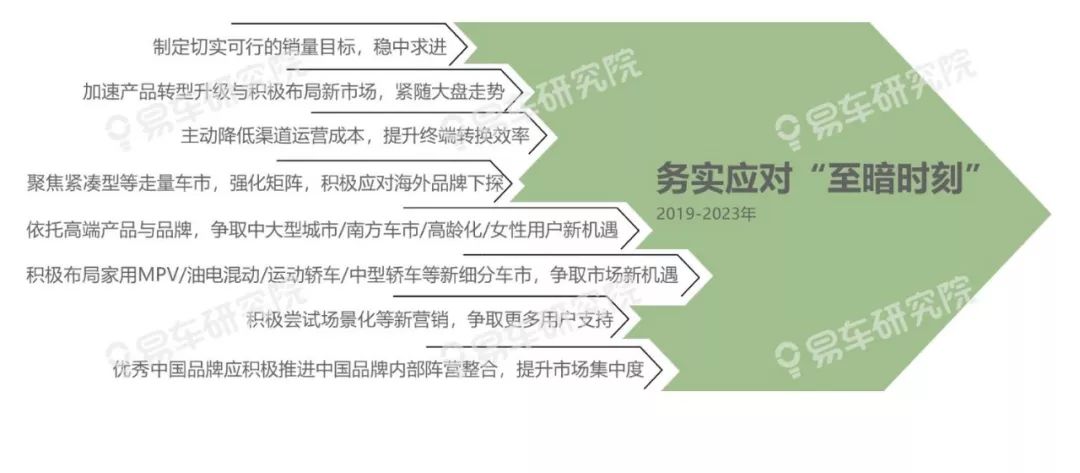

车企不宜继续徘徊或存侥幸,尤其是中国品牌,建议以务实精神,破釜沉舟决心,系统规划,积极应对2019-2023年“至暗时刻”。没有终局的成功,也没有致命的失败,重要的是继续前进的勇气。至暗时刻之后,是胜利的曙光。

本报告为简报,并未深入具体品牌,感兴趣的车企可与易车研究院深入交流、共同研究。

报告正文

中国品牌陷入“至暗时刻”,2019年一季度中国乘用车洞察报告

2019年Q1车市疲软下滑5.52%,建议车企积极制定务实战略

2019年一季度中国乘用车终端销量520万辆,同比下滑5.52%,并历经过山车式走势,更具行业参考价值的3月下滑8.59%,使得渠道短暂清库之后,重回库存增多阶段。进入2018年下半年,中国车市凸显疲软,全年终端销量同比下滑7.75%,多数车企犹豫、徘徊,少数抱有侥幸心理,认为危机很快会过去。2019年一季度车市延续疲软走势,建议车企不宜继续徘徊或存侥幸,抓紧制定适应疲软走势的新战略。

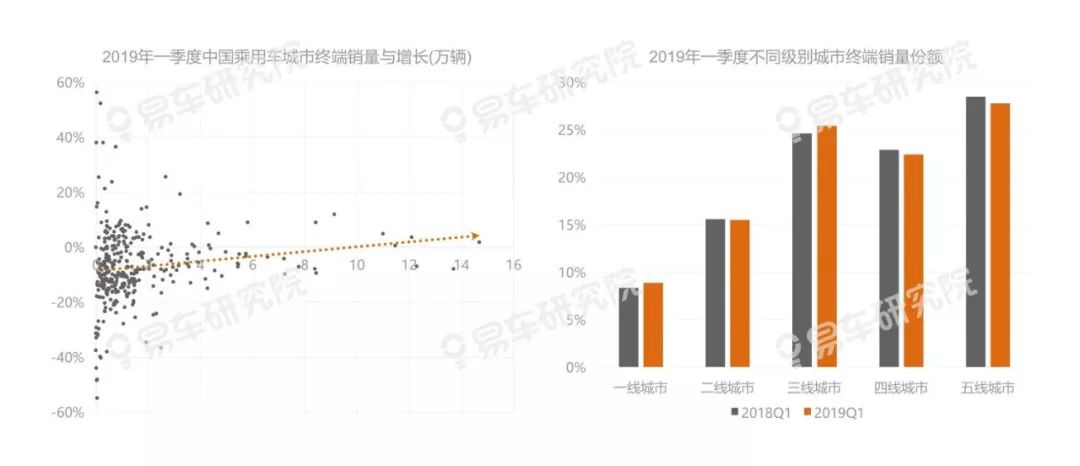

2019年Q1低级别车市持续萎缩,阻止/放宽限购政策迫在眉睫

2019年一季度四五线等低级别城市的乘用车份额持续萎缩,由2018年一季度的51.41%下滑至50.18%,加剧以低级别城市销量为主的中国品牌的市场压力。如一二线大城市的限购政策进一步蔓延,迫使海外品牌加速市场下沉,不仅会进一步压低乘用车大盘的销量,也会进一步打压中国品牌的市场份额。限购政策是典型的短期政策,一旦长期化,城市必然会形成“限购依赖症”,阻止与延缓交通运输能力的提升。

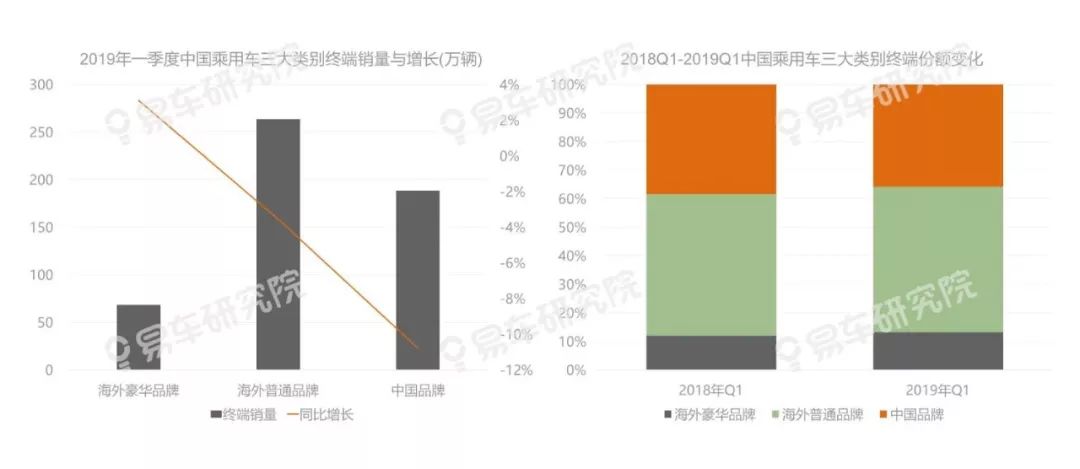

2019年Q1中国品牌持续疲软,全年份额或跌破35%

2019年一季度豪华品牌、海外普通品牌、中国品牌的销量分别为68.25万辆、263.65万辆、188.33万辆,其中中国品牌同比下滑高达10.79%,不仅持续2018年疲软走势,而且市场份额遭遇海外品牌强势挤压,由2018年一季度的38.34%下滑至35.87%。由于中国品牌的“春节购车效应”更明显,一季度份额往往是全年最高的,意味着2019年中国品牌的整体份额会更低,不排除有跌破35%的可能

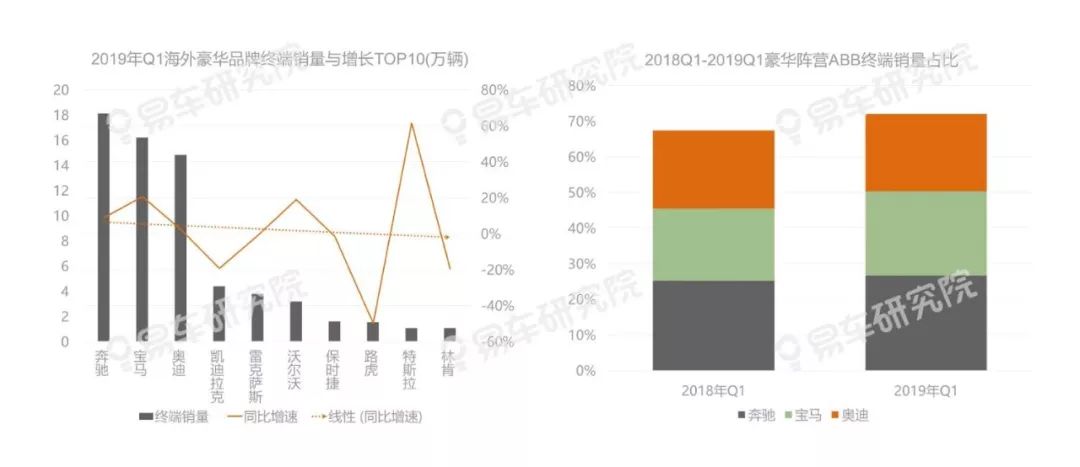

2019年Q1豪华阵营ABB份额持续提升,奥迪贡献垫底

奥迪Q5L、Q2L等新车黯然失色,以及奔驰C级和3系、E级和5系跟进奥迪A4L、A6L的大规模价格战,2019年一季度奥迪在豪华品牌第一阵营的争夺中黯然失色,三者终端销量分别为14.82万辆和18.12万辆、16.18万辆,同比增长分别为2.26%和8.88%、20.63%。进入2019年随着奔驰A级、宝马X3等新车持续放量,奥迪将面临越发严峻的挑战,上汽奥迪将成为奥迪在华2020-2021年绝地反击的关键。

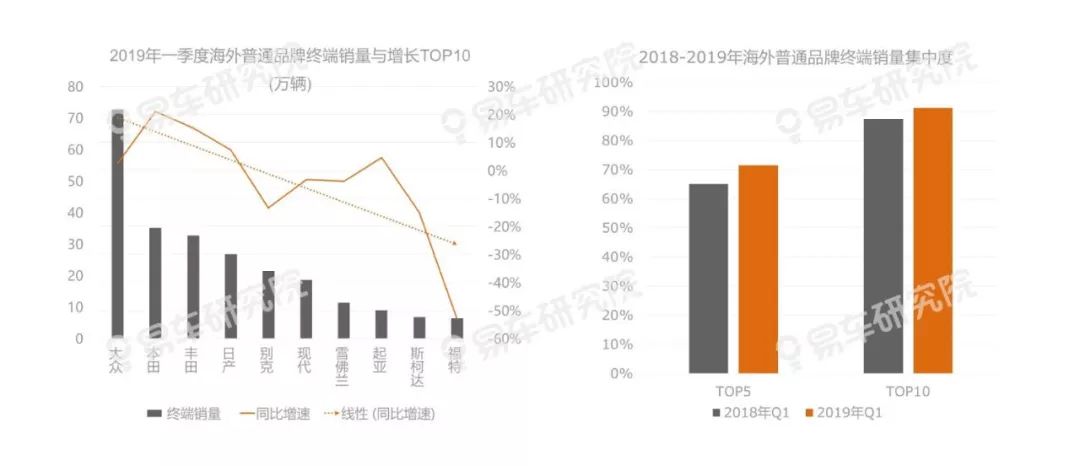

2019年Q1海外普通品牌集中度持续提升,日系尤其显著

#p#分页标题#e#

2019年一季度海外普通品牌阵营的优胜劣汰越发显著,TOP5的市场份额由2018年一季度的65.08%升至71.54%,TOP10份额由87.43%升至91.27%。本田、丰田、日产等日系成为推动海外普通品牌市场集中度持续提升的最核心力量,三者份额分别提升了2.71%、2.01%、1.03%。进入2019年随着油电混动等渐入佳境,亚洲龙、享域等新车持续发力,助力日系份额持续提升。

2019年Q1中国品牌整合剧烈,90%及以上将被逐出市场

目前在售的中国品牌数量近100个,但2018年乘用车终端销量不足万辆的近50个,不足十万辆的近80个,销量超过五十万辆的不足5个。过于分散的销量结构,不利于中国品牌做大做强与抗衡海外品牌。2019年一季度中国品牌阵营分化严重,部分强势品牌终端销量相对坚挺,绝大多数中小型品牌剧烈下滑。2019-2023年中国品牌将迎来成长的阵痛期,市场集中度进一步提升的同时,将遭遇海外品牌强势挤压。

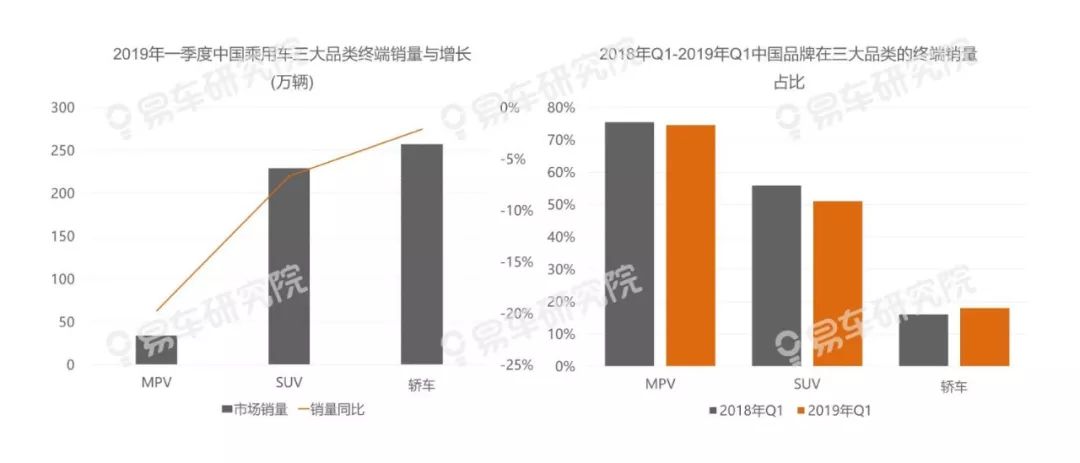

2019年Q1中国品牌与大盘走势南辕北辙,强化轿车势在必行

2019年一季度MPV、SUV、轿车三大品类销量分别为33.96万辆、228.93万辆、257.33万辆,同比增长分别为-19.77%、-6.69%、-2.13%,轿车抗风险能力明显强于SUV与MPV,但中国品牌后两者的份额高达51.02%、74.44%,轿车仅有17.97%,与大盘走势南辕北辙!销量大幅下滑在所难免。2019-2023年中国品牌强化轿车市场势在必行,尤其是快速复兴的中型轿车。

2019年Q1家用MPV兴起,中国品牌转型升级只能破釜沉舟

2017-2018年MPV销量大幅萎缩,以中国品牌为主的低端MPV遭遇重创,家用与高端MPV相对坚挺。2019年初GM6、嘉际等家用MPV先后入阵,艾力绅HEV、奥德赛HEV等蓄势待发,大幅降低油耗,争取更多家用用户。以低端为主和技术落后的中国品牌MPV正面临严峻挑战,未来一旦海外品牌大规模入侵小型MPV车市,对中国品牌几乎是灭顶之灾,当下中国品牌不得不拿出破釜沉舟的决心与勇气向家用转型。

2019年Q1海外品牌SUV加速挤压中国品牌,生死决战将至

2018年海外品牌SUV开始大规模反击中国品牌主导的传统格局,2019年一季度海外品牌加速挤压中国品牌份额,批发量TOP10占了四款,终端销量TOP10占了对半,线索TOP10占了七款。随着大众、丰田、本田等加速布局SUV,2019-2020年中国品牌主导SUV的格局极有可能被颠覆,以SUV为主的中国品牌销量加速下滑。同时中国品牌SUV阵营内部加速优胜劣汰,越发集中矩阵效益显著的少数强势品牌。

2019年Q1中型轿车持续复兴,中国品牌将被进一步边缘化

2019年一季度位居批发与终端销量TOP10的车型都是清一色紧凑型轿车,但在用户关注TOP10中,雅阁、迈腾、奥迪A4L、帕萨特等中型轿车也位列其中。随着新雅阁、新凯美瑞等销量持续提升,以及奥迪A4L、迈腾、帕萨特等大规模降价促销,2019年一季度中型轿车持续复兴。由于中国品牌轿车聚焦紧凑型,中型轿车乏善可陈,将错失中型轿车复兴机遇,被进一步边缘化。

#p#分页标题#e#

2019年3月特斯拉Model 3发力,中国品牌主导格局面临挑战

2019年3月电动车市场格局突变,Model 3快速发力与大规模降价促销,特斯拉销量飙升至9272辆,位居第三,仅次于比亚迪与北汽新能源,如大众宝来EV、高尔夫EV、朗逸EV等也能快速上量,由中国品牌主导的电动车传统格局面临严峻挑战。同时中国品牌阵营内部正发生剧烈演变,欧拉等新势力强势崛起,蚕食比亚迪、江淮、奇瑞等市场份额。

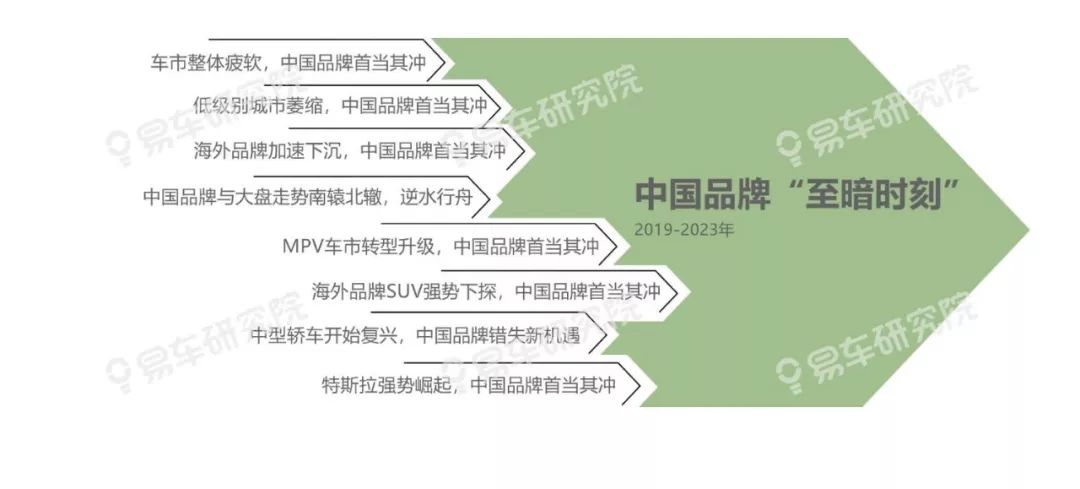

2019-2023年将是中国品牌的“至暗时刻”

2019-2023年中国品牌的“至暗时刻”,将使90%及以上品牌遭淘汰,95%销量集中前十品牌,整体份额跌破30%

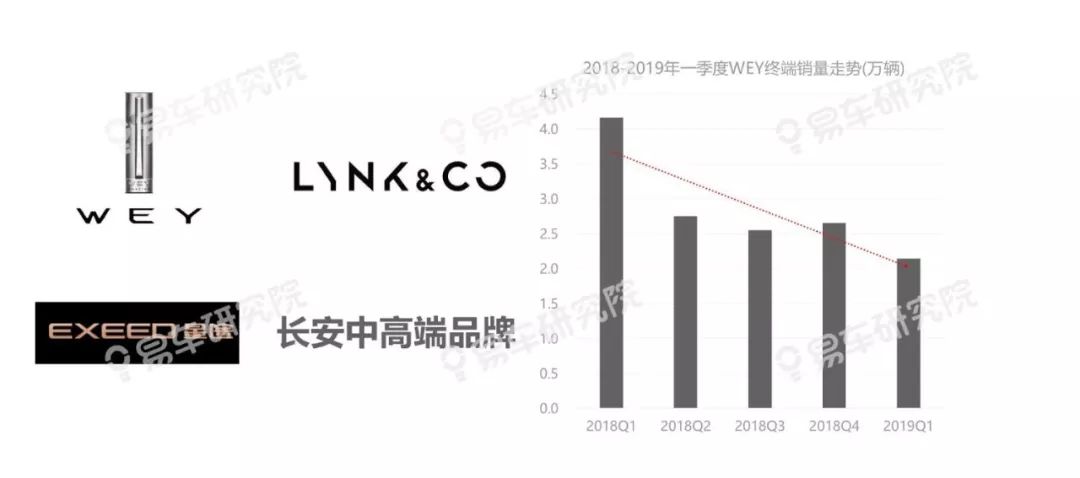

部分中国品牌以高端化应对“至暗时刻”,但2018年市场骤冷与海外品牌疯狂反扑,中国品牌高端化战略部分受挫

建议中国品牌以务实精神,破釜沉舟决心,系统规划,积极应对2019-2023年“至暗时刻”,迎接胜利曙光

来自:易车研究院

更多阅读:

易车研究院:2018华东地区乘用车市场洞察报告(199it)

易车研究院:2018年1-4月中国乘用车市场分析报告(199it)

易车研究院:2018华中地区乘用车市场洞察报告(199it)

易车研究院:2018中国乘用车品牌忠诚度分析报告(199it)

易车研究院:2018全球车市洞察报告(199it)

易车研究院:奥迪汽车市场竞争力分析报告

易车研究院:2018中国轿车市场洞察报告(199it)

易车研究院:2018广汽传祺市场竞争力分析报告(199it)

慧数汽车:2018中国乘用车消费升级报告

中国汽车流通协会:2018年11月份全国乘用车市场深度分析报告

中国汽车流通协会:2018年10月份全国乘用车市场深度分析报告

中国汽车流通协会:2018年9月份全国乘用车市场深度分析报告

中国汽车流通协会:2018年9月份全国乘用车市场分析

乘联会:2019年3月份全国乘用车市场分析

中国汽车流通协会:2018年12月份及全年全国乘用车市场深度分析报告