栏目索引

相关内容

报告显示,2018年,中国新车产销低速增长甚至出现下滑态势,二手车销量快速提升;中国汽车产业正快步迈入以汽车金融为明星价值链环节的发展时代,汽车金融也掀开行业规范化的大幕。罗兰贝格与建元资本已连续五年共同编写汽车金融报告,希望共享行业动态,以及新的观察与思考。今年的报告着重展示零售金融新车与二手车两部分,并结合当下趋势思考未来。

在新车方面,中国已进入微增长阶段,预计今后较长时期增幅将维持在5%以下,到2022年预计销量达到2700万台。在二手车方面,销量仍有较大提升空间,预计在2022年的实际交易台数将超过1400万台,价格也将趋于稳定。在汽车成熟市场中,大部分利润来自后市场环节。中国汽车行业的利润重心仍在产业链前端。根据银联会数据,至2017年年末,汽车金融资产规模以贷款余额记(含融资租赁)达到6688亿元。未来,汽车产业链的利润点从前端的整车销售环节向汽车后市场倾斜,多元化服务迎来重要发展机遇。其中,汽车金融是成为连接整车销售和后市场服务的重要一环。

零售金融:新车市场

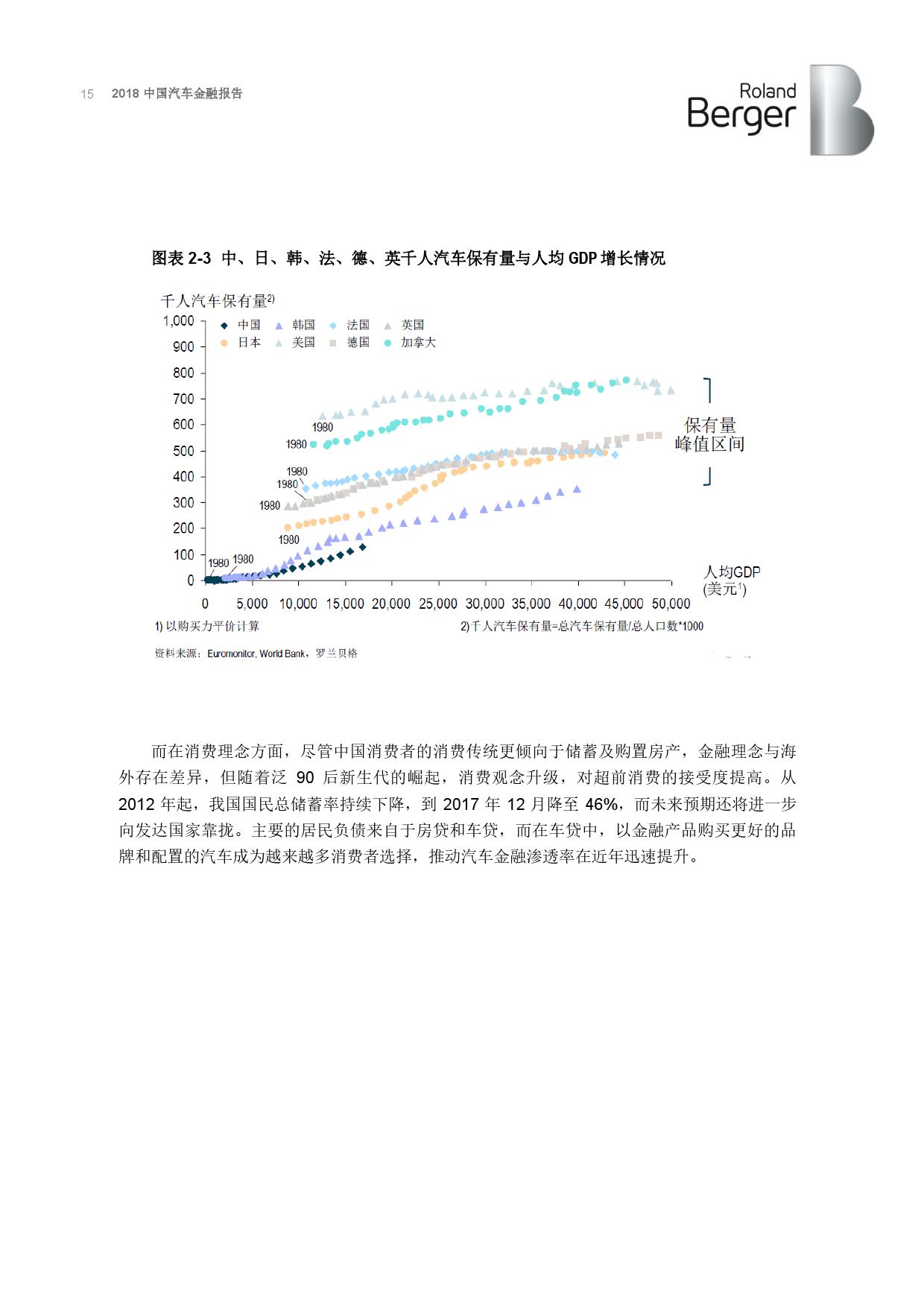

中国新车金融快速发展,汽车金融渗透率(使用汽车金融产品销售的台数占总销量的比重)从五年前的13%提升至目前接近40%,预计在2020年将超过50%。但对比欧美成熟市场,中国的新车整体汽车金融渗透率还存在不小差距。

受汽车消费市场成熟、政策逐步管理有序、更多玩家入局等因素推动,中国汽车金融市场将进一步发展,未来5-10年有较大的渗透率提升和行业发展空间。

具体至细分市场,汽车零售金融市场从业务模式来看分为贷款、回租和直租,其中回租的模式类似于贷款,汽车所有权均属于终端消费者。贷款类中,银行和金融公司是主要玩家,占绝对主流。在回租与直租方面,主要由融资租赁公司开展。目前,回租占比更大,但受监管收紧等影响,未来的增长态势上将弱于直租。

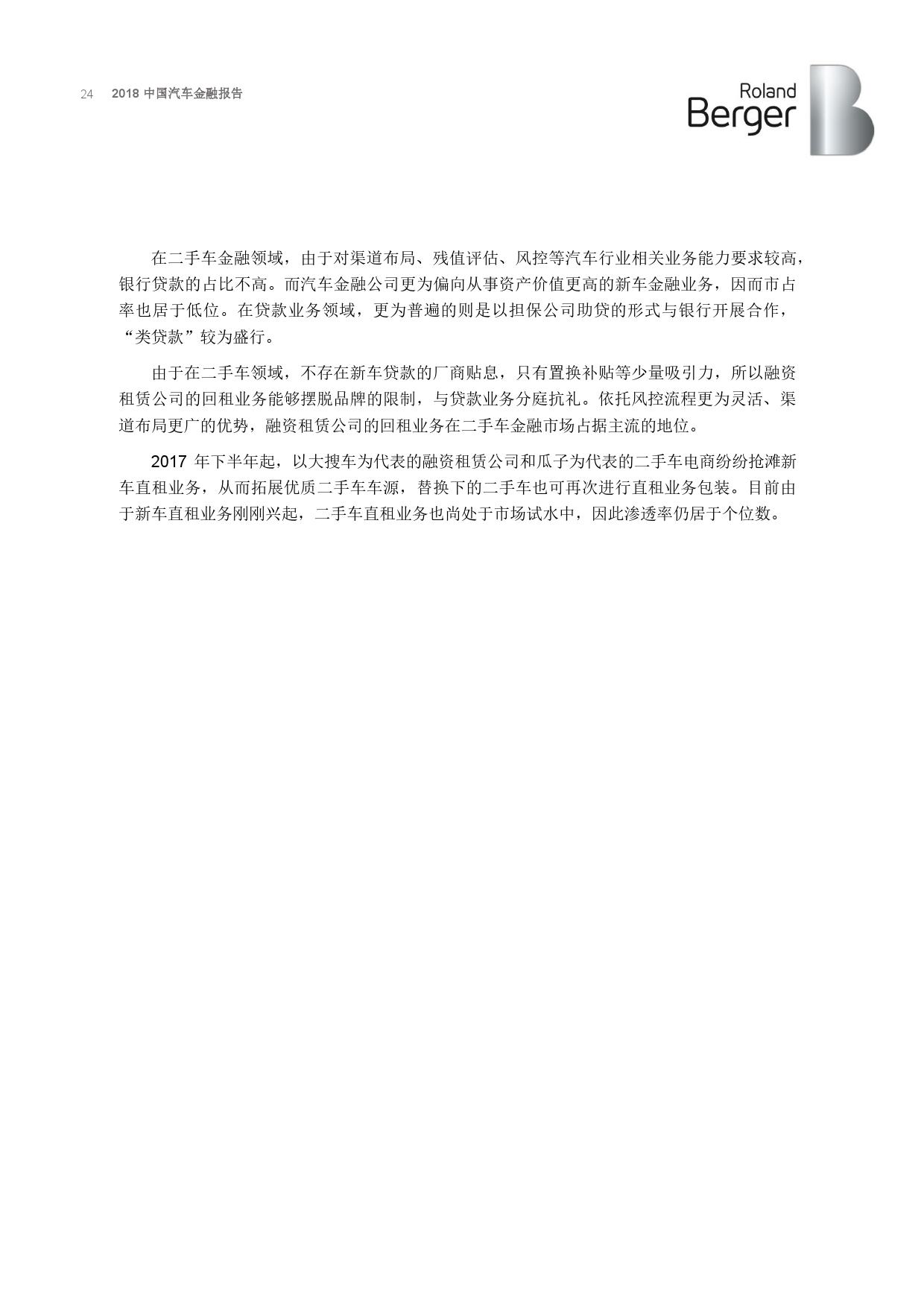

零售金融:二手车市场

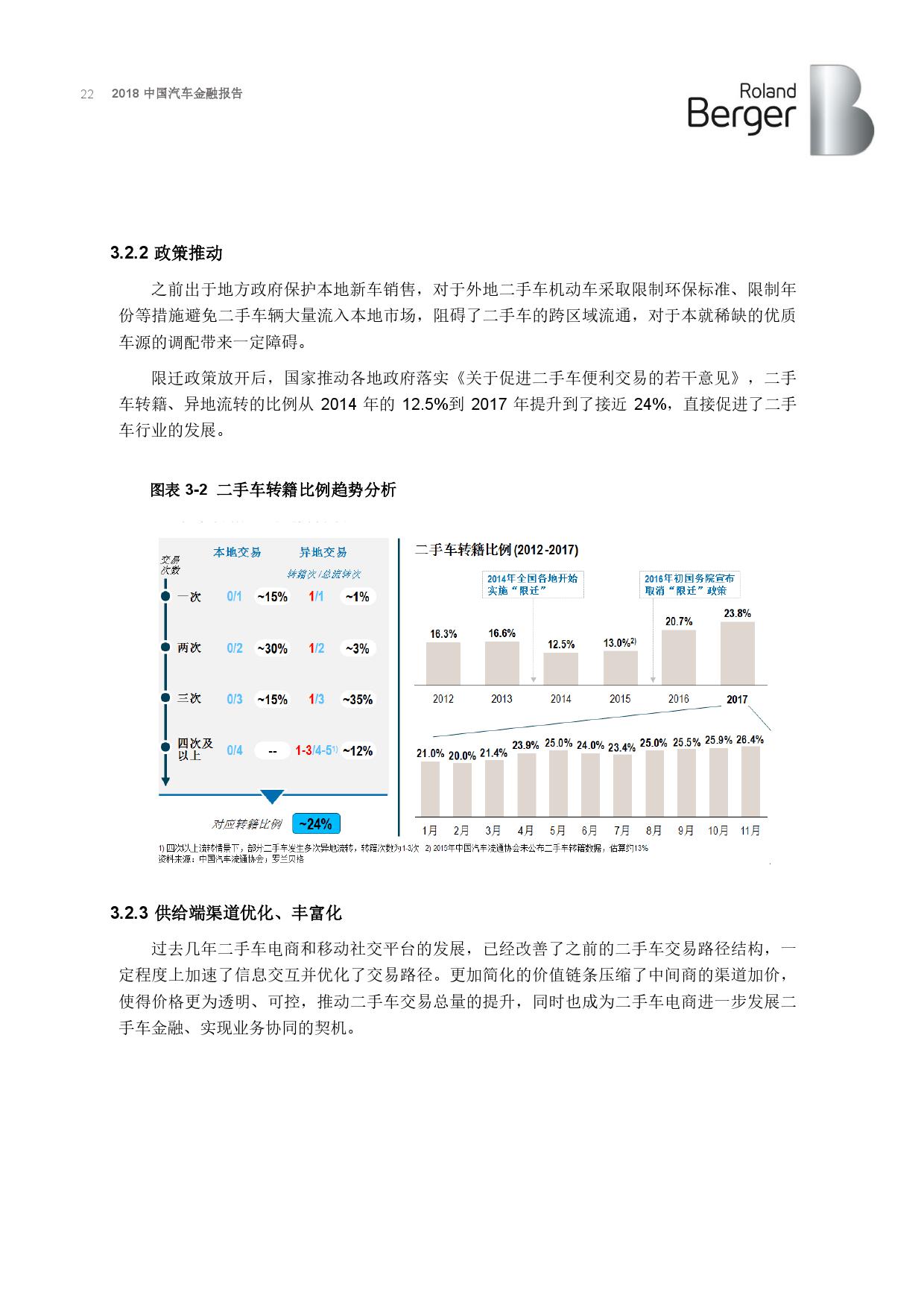

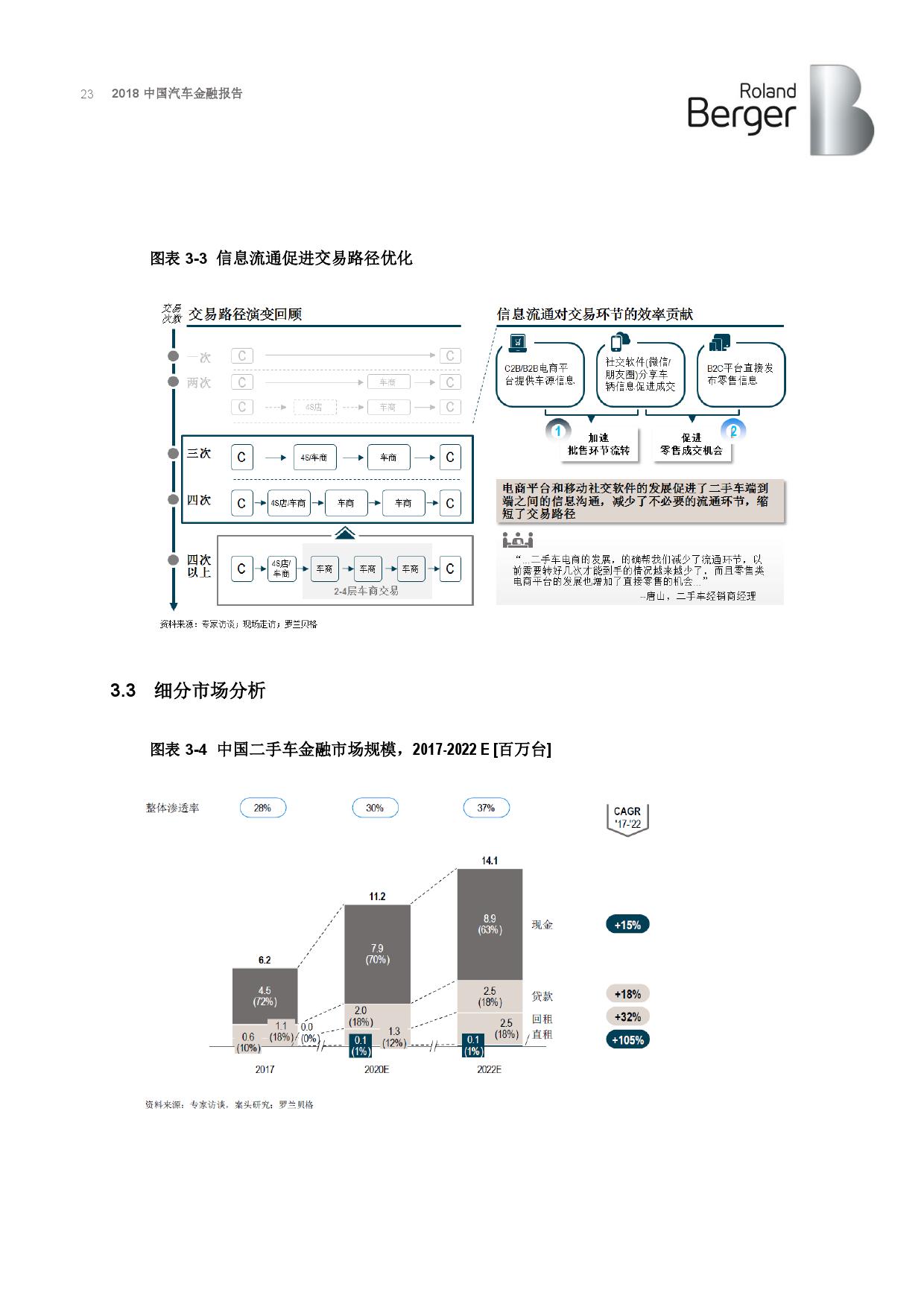

近年来,二手车金融渗透率快速提高,到2017年已达28%。消费技术与接受度提高、政策推动、供给端渠道的优化和丰富化是主要市场驱动力。未来五年,限迁政策、消费心态接受度逐渐提高、新车融资租赁到租回流,将推动更多的二手车成交量;更多二手车交易平台将出于利润率考虑,进入二手车金融领域,二手车金融的整体渗透率也将稳步提升,预计到2020年将达到37%。

具体到细分市场,在二手车金融领域,银行贷款的占比不高。汽车金融公司更偏向从事资产价值更高的新车金融业务。在贷款业务领域,更为普遍的是以担保公司助贷的形式与银行开展合作,“类贷款”较为盛行。

在二手车领域,融资租赁公司的回租业务可摆脱品牌的限制,与贷款业务分庭抗礼。依托风控流程更为灵活、渠道布局更广的优势,融资租赁公司的回租业务在二手车金融市场占据主流地位。

此外,2017年下半年起,二手车电商纷纷抢滩新车直租业务,但尚处于市场试水阶段,因此渗透率仍为个位数。

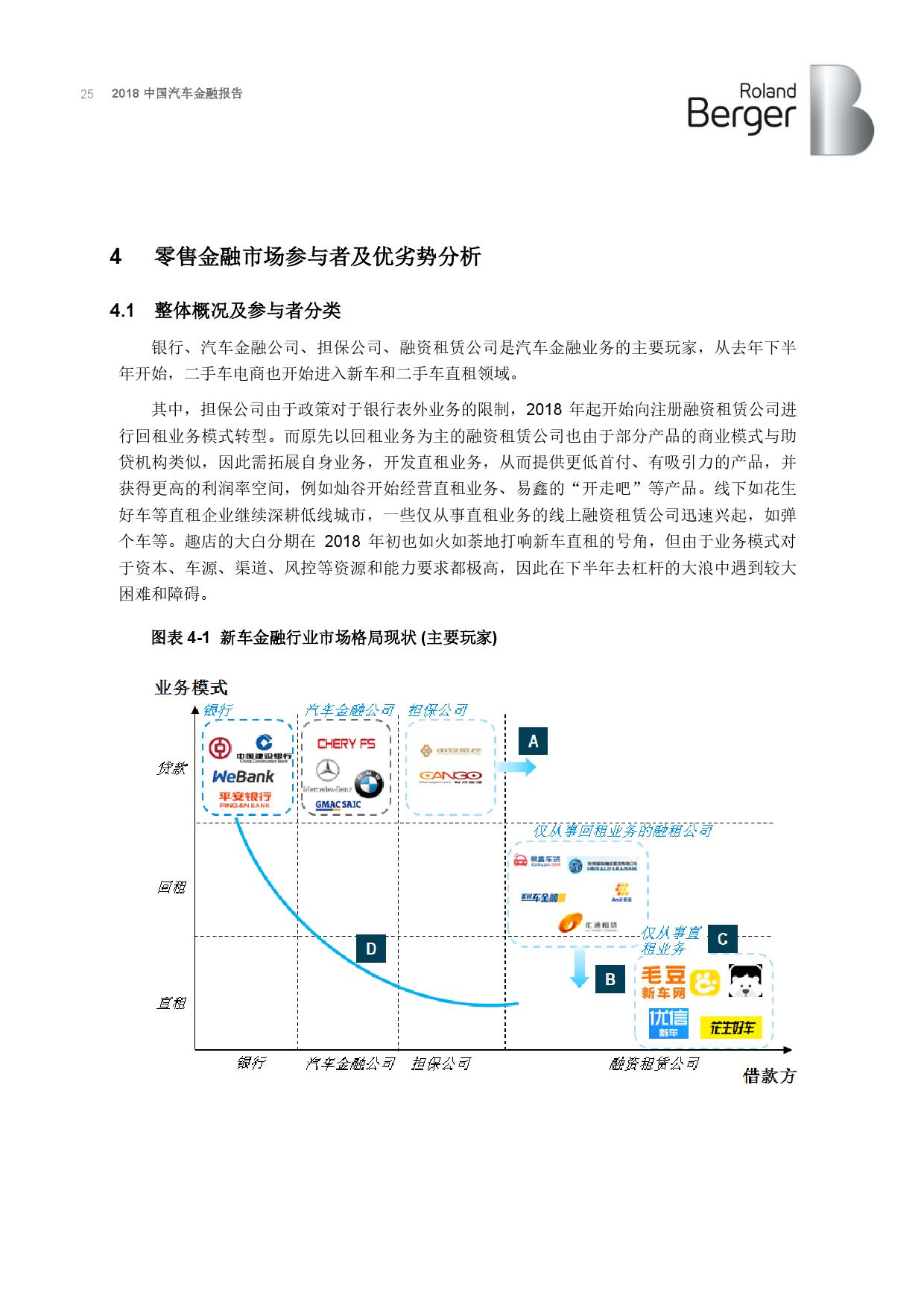

零售金融市场参与者分析

银行、汽车金融公司、担保公司、融资租赁公司是汽车金融业务的主要玩家,去年下半年起,二手车电商也开始进入新车和二手车直租领域。其中,银行具有资金方面的天然优势,业务稳健,以新车贷款为主;汽车金融公司专业性更强,与主机厂关系紧密,单一汽车金融公司也在探索融资租赁业务,以实现多维度客户覆盖; 同时,融资租赁公司快速崛起。

成功关键及发展趋势

在选择融资租赁产品时,消费者重点关注首付比例、审批便利性、产品灵活性和渠道可及性。银行及汽车金融公司的贷款产品更多通过贴息和渠道吸引消费者,而在其他方面灵活度较低,市场份额趋于稳定。

融资租赁公司在资金成本、营销投入等能力的基础上,更需通过对关键成功因素的把控,实现差异化竞争。对于从事回租业务为主的企业而言,至关重要且能够实现差异化的因素在于渠道覆盖的广度与深度、审批及贷后的风控管理,以及产品的灵活度。

直租企业所需的成功因素更为多元,包括车源的采购成本及热销车型的可获得性、渠道网络布局、风控及残值管理等。不同直租业务融资租赁企业也在各个关键成功因素有不同定位。

趋势1. 业务模式多元

汽车销售环节是汽车金融最佳的营销场景,因此诞生了S2B模式:平台企业整合产业链上的各项资源提供给平台B端用户,S2B平台本身不提供客源,而是通过赋能B端汽车经销商使其更好服务C端客户。在二手车方面,未来S2B将向更加细分环节进行延伸,存在较大增长潜力。

#p#分页标题#e#此外,新车与二手车加强联动,补充二手车市场优质车源;经营性质的网约车直租可匹配成本与收入的现金流,缓解司机资金压力,提高网约车司机对车辆使用和选择的灵活性;新能源车贷前审批以及产品定价存在一定难点,对汽车金融设计提出挑战,但也存在一定机会。

趋势2:资金来源拓展

在债券融资方面,汽车金融服务商从场外私募ABS开始逐渐向更高流动性的场内公募ABS发展,并运用互联网公司开发的云平台提升债券发行的效率及公信力,全方位增强自身融资能力。

此外,2018年汽车金融服务商在股权融资市场上非常活跃,多家头部汽车金融公司完成二级市场IPO,预计接下来将有更多汽车金融服务提供者赴海外寻求上市融资机会。

趋势3:科技手段赋能

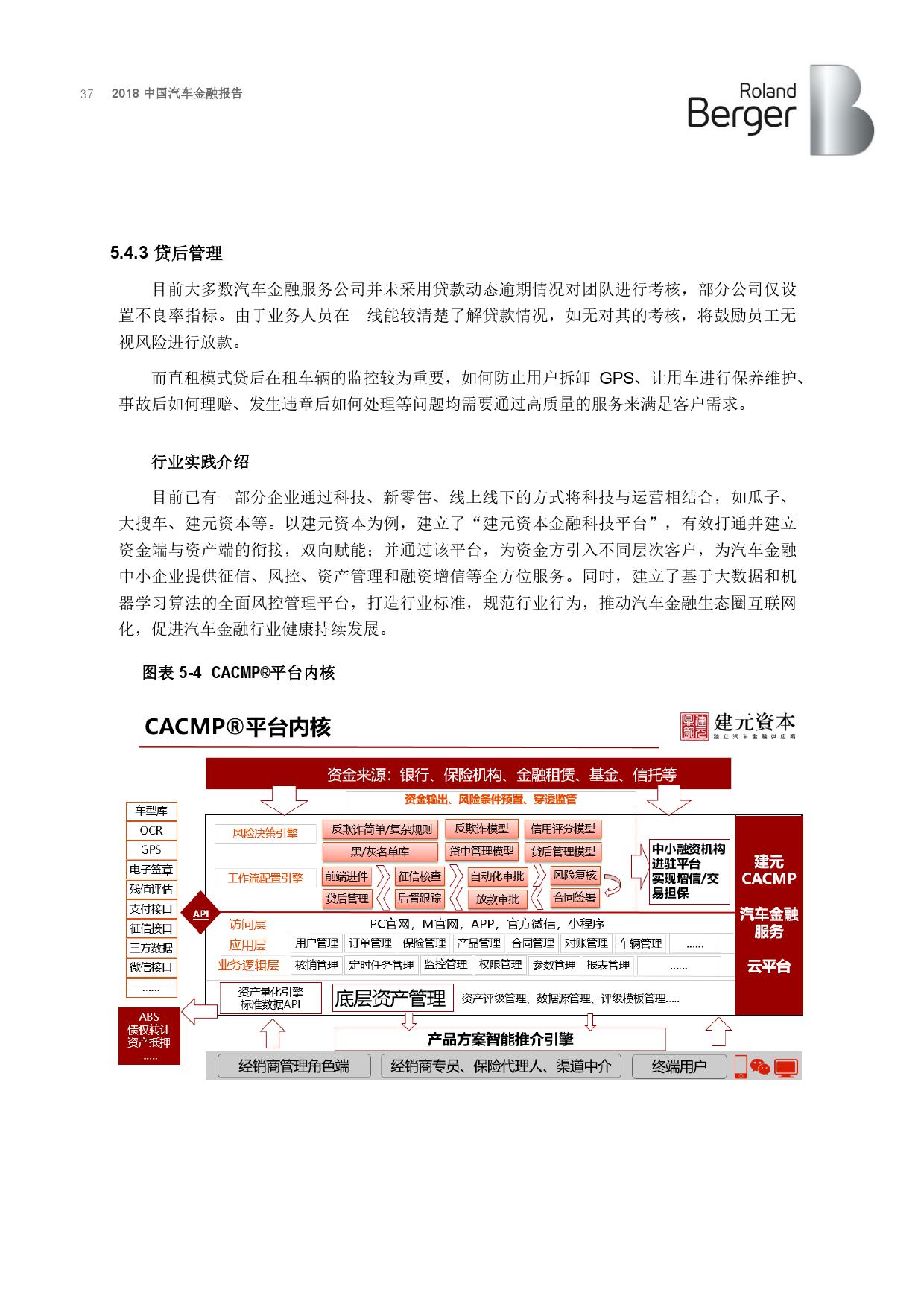

近年来,随着越来越多的技术应用,科技手段与汽车金融相结合,其中最为重要的场景在于风控环节,例如贷前风控、反欺诈和贷后管理。

未来发展建议:

1. 多元布局,规避汽车市场下行风险

汽车金融可作为拉动整车销售的手段和吸引力之一,在车市出现波动时通过销售政策、金融产品等,降低消费者购车门槛、提升吸引力。但在整体汽车消费信心不足、需求不振时,也会对汽车金融市场带来一定负面影响。

因此,汽车金融机构一方面需要拓展业务领域,扩大消费者受众面;另一方面,可布局二手车金融、S2B多种服务赋能,借力二手车市场和汽车后服务市场的增长潜力。

2. 稳中求进,应对渠道管理挑战

传统汽车金融机构多利用SP(Service Provider),即在汽车市场为金融机构(主要为银行及融资租赁公司)揽客输送分期业务订单的金融掮客。未来,符合标准的优质SP将转为大型金融服务机构或被吸收并入金融机构,其单打独斗的推荐模式在汽车金融发展较成熟的城市已失去经济性。

但在部分三线及以下市场,主要金融机构或SP集团均未通过自建团队的方式覆盖,因此SP仍可暂时弥补市场空白。随着汽车市场规模进一步扩大,在三线以下甚至农村布局专业汽车金融团队也将成为趋势。在自建渠道方面,汽车金融机构应注重员工培训体系的建立,优化管理结构,保证选拔晋升机制的畅通,使体系内部形成造血能力,持续为一线团队输送合格人才。

3. 自我规范,迎接合规管理升级

目前,部分融资租赁及汽车金融机构存在消费者信息披露不充分、费用收取不合理、助贷公司催收方式等问题。随着银保监会将融资租赁公司纳入监管、对于助贷模式下的业务操作合规性问题进行规范等,未来汽车金融行业将进入规范期。

对于汽车金融行业的监管升级将进一步推动行业整合、头部和扎实深耕运营的企业逐步胜出。同时,企业的自我规范也至关重要。只有不断完善体制和运营,符合监管约束,才能有效控制风险,保证在考验重重的未来汽车市场乘风破浪,持续成长。

更多阅读:

罗兰贝格&今日头条:2017年中国汽车消费关注度报告

罗兰贝格:2017中国民营银行蓝皮书(199it)

罗兰贝格:预测2017年中国冷链物流市场规模达4700亿元

2018中国购物者报告系列一:购物者消费升级,市场增长反弹

OMD:2018中国媒介风向标

胜三&SCOPEN:2018中国营销趋势研究

罗兰贝格:2017年Q2全球电动汽车发展指数

罗兰贝格:零售药店行业发展策略指南(199it)

罗兰贝格:2018全球汽车零部件供应商研究报告

罗兰贝格:2017年Q1全球电动汽车发展指数报告(199it)

罗兰贝格:“创业之国”之启示–(报告附下载)

罗兰贝格:机器人与零售业

罗兰贝格:2017中国二手车电商行业报告

罗兰贝格:2017年第二期汽车行业颠覆性数据探测(199it)

罗兰贝格:2017全球智慧城市战略指数(附报告)